「事業承継とは何か?」

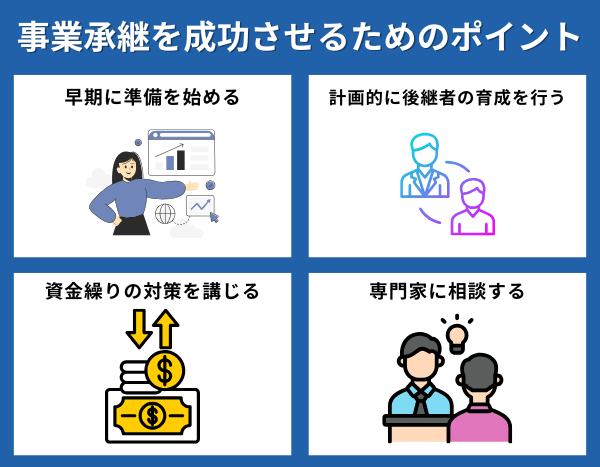

「事業承継を成功させるポイントは?」

事業承継とは、会社の経営を後継者に引き継ぐ重要なプロセスです。

経営者が引退した後も会社を存続させるために必要な取り組みで、親族内承継、従業員承継、M&Aによる承継の3つの方法があります。

- 早期に準備を始める

- 計画的に後継者の育成を行う

- 資金繰りの対策を講じる

- 専門家に相談する

今回は、「事業承継の基本的な流れ」や「成功させるためのポイント」「発生する税金の種類」などについて詳しく解説していきます。

これから事業承継を検討している経営者の方は、ぜひ参考にしてください。

監修者

代表理事

小野 俊法

経歴

慶應義塾大学 経済学部 卒業

一兆円以上を運用する不動産ファンド運用会社にて1人で約400億円程度の運用を担い独立、海外にてファンドマネジメント・セキュリティプリンティング会社を設立(後に2社売却)。

その後M&Aアドバイザリー業務経験を経てバイアウトファンドであるACAに入社。

その後スピンアウトした会社含めファンドでの中小企業投資及び個人の中小企業投資延べ16年程度を経てマラトンキャピタルパートナーズ㈱を設立、中小企業の事業承継に係る投資を行っている。

投資の現場経験やM&Aアドバイザー経営者との関わりの中で、プロ経営者を輩出する仕組みの必要性を感じ、当協会設立に至る。

事業承継とは?

事業承継とは、会社の経営を後継者に引き継ぐことです。

経営者が引退した後も、会社を存続させるために重要なプロセスになります。

事業承継の具体例として、親族内承継、社内承継、M&Aによる承継の3つの方法があります。

実際の事例では、父から娘への焼き鳥店の承継や、料理人がペンションを承継して地域のグルメスポットに変えた成功例などがあります。

また、老舗漬物店の味を受け継ぐ味噌店や、地域密着型スーパーの承継事例も報告されています。

事業承継は、長年培ってきた技術やノウハウ、従業員を次世代へ引き継ぐ経営者の最後の大仕事といえます。

事業承継の種類

事業承継には「親族内承継」「従業員承継」「M&A(社外承継)」の3つの種類があります。

| 種類 | 特徴 |

|---|---|

| 親族内承継 | 経営者の子や親族に引き継ぐ方法。家族経営の継続や従業員の安心感が得やすい |

| 従業員承継 | 親族以外の従業員や役員に引き継ぐ方法。社内の信頼関係やノウハウの継続が期待できる |

| M&A(社外承継) | 外部の第三者や企業に引き継ぐ方法。後継者不在でも事業継続が可能 |

親族内承継では、現経営者の子息が段階的に経営を学び、従業員や取引先からの理解を得やすいという利点があります。

従業員承継では、長年勤務した役員が後継者となり、社内の結束を保ちながら事業を継続できます。

M&Aでは、後継者がいない場合でも、事業の価値を認める第三者に引き継ぐことで、従業員の雇用を守ることができます。

事業承継の種類を理解し、自社の状況や後継者の有無を考慮して最適な方法を選択することが、事業の継続と発展につながります。

事業承継のそれぞれの詳細は、以下の記事をご覧ください。

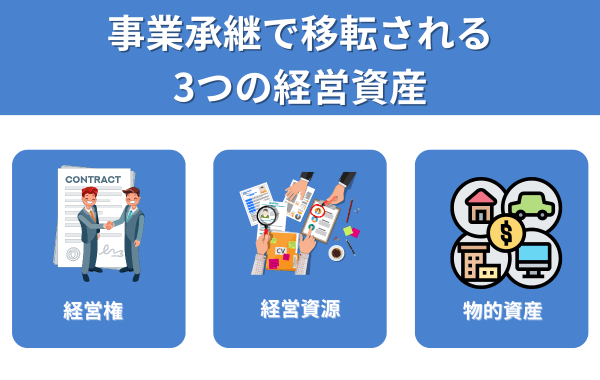

事業承継で移転される3つの経営資産

事業承継で移転される3つの経営資産は、以下です。

- 経営権

- 経営資源

- 物的資産

上記の3つの経営資産について詳しく解説していきます。

経営権

事業承継では経営権の移転が最も重要な要素であり、株式の譲渡を通じて代表取締役の地位と役割を後継者へ引き継ぐことが必要です。

| 経営権の承継で移転される要素 | 内容 |

|---|---|

| 代表取締役の地位 | 会社の法的な代表者としての権限 |

| 経営の意思決定権 | 株主総会での普通決議を成立させる権限 |

| 株式の保有権 | 議決権のある株式の過半数以上の保 |

実際の事業承継では、株主総会を経て代表取締役を選任し、役員変更登記等の手続きが必要になります。

また、持株会社を作り兄弟それぞれで株を保有し、社員から優れた人物を後継者に選ぶ方法や、M&Aを活用して経営権を譲渡する方法もあります。

経営資源

事業承継では、「経営資源」をしっかり引き継ぐことがとても大切です。

経営資源がうまく移転できないと、会社の強みやノウハウが失われ、経営が不安定になります。

経営資源には、目に見えるものと見えないものがあり、どちらも重要です。

| 経営資源の種類 | 具体例 |

|---|---|

| 人的資源 | 社員、経営者、従業員 |

| 物的資源 | 不動産、設備、株式 |

| 知的資源 | ブランド、ノウハウ、顧客情報 |

たとえば、社長の経験や取引先との信頼関係(人的資源)、工場や土地(物的資源)、長年培った技術やブランド(知的資源)などがあります。

上記を引き継がないと、事業がうまく続かないおそれがあります。

経営資源は会社の未来を守るカギです。事業承継で悩むなら、早めに経営資源の整理と引き継ぎ準備を始めることが大切です。

物的資産

物的資産は会社の運営に必要なものばかりで、引き継ぎ方を間違えると後継者や会社の将来に大きな影響が出やすいです。

税金や手続きも複雑なので、早めの準備や専門家への相談が必要になります。

| 物的資産の種類 | 具体例 |

|---|---|

| 自社株式 | 会社の株式 |

| 土地 | 事業用の土地 |

| 建物 | 工場やオフィスビル |

| 設備 | 機械や車両 |

| 運転資金 | 事業運営に必要なお金 |

たとえば、会社の建物や機械が後継者へ引き継がれる場合、株式を譲渡するだけで自動的に資産も移るケースが多いですが、個人が所有している場合は売却や贈与、相続などで個別に引き継ぎます。

このとき、契約書の作成や税金の申告など必要な手続きがあります。

また、税金が高くなりすぎると後継者の負担が増え、事業承継がうまく進まなくなることもあるので、専門家への相談がおすすめです。

事業承継の流れ

事業承継は、会社の現状把握から後継者選び、計画づくり、関係者への説明、経営改善、そして実際の引継ぎまで、段階的に進めることが大切です。

会社の資産や負債、経営課題をしっかり確認します。財務諸表や経営資源を見直し、リスクや課題を洗い出します。

後継者を誰にするか決め、本人の意思を確認します。親族・従業員・第三者など、状況に応じて最適な人を選びます。

事業承継税制や補助金、専門家(税理士・弁護士・M&A仲介)などの支援を活用し、計画を立てます。

承継時期や方法、後継者育成の方針、株式や資産の移転方法などを明確にした計画書を作成します。

親族・従業員・取引先など関係者に、適切なタイミングで事業承継の内容を説明し、理解と協力を得ます。

財務や組織の課題を解決し、後継者が引き継ぎやすい状態に整えます。不要な資産の整理や負債の圧縮も行います。

計画に基づき、株式や資産の移転、経営権の引継ぎ、ノウハウの伝達など具体的な作業を進めます。

事業承継は、焦らず上記の順番に進めることが、会社や従業員の未来を守るためにとても重要です。

困ったときは専門家に相談しながら、進めるようにしましょう。

事業承継で発生する税金の種類

事業承継では、いくつかの税金が発生するため、どの税金が自分に関係するのかを知っておくことが大事です。

事業承継の方法によって負担する税金が変わるからです。相続や贈与、売買など、どの方法を選ぶかで課税される税金の種類や金額が違ってきます。

| 税金の種類 | どんな時に発生するか | 課税される人 | 主な内容・ポイント |

|---|---|---|---|

| 相続税 | 経営者が亡くなって財産を相続した時 | 後継者 | 累進課税制で金額が大きいほど税率上昇 |

| 贈与税 | 生前に財産や株式を贈与した時 | 後継者 | 贈与財産の種類や金額で税率が変動 |

| 所得税 | 事業や株式を売買して利益が出た時 | 売却した経営者 | 譲渡益に対して課税 |

| 法人税 | 法人が譲渡益を得た時 | 法人 | 利益に対して課税 |

| 消費税 | 事業譲渡で資産やサービスを移転した時 | 事業者 | 取引内容によって課税 |

| 登録免許税 | 不動産や会社の登記変更をした時 | 登記申請者 | 登記内容により税率が異なる |

| 不動産取得税 | 不動産を取得した時 | 不動産を取得した人 | 固定資産評価額に応じて課税 |

たとえば、親から子へ会社の株式を引き継ぐ場合は「相続税」や「贈与税」がかかります。

また、事業を売却する場合は「所得税」や「法人税」、さらに不動産が関係するなら「登録免許税」や「不動産取得税」も発生します。

事業の一部を譲渡する場合には「消費税」も関わることがあります。

事業承継をする際の注意点

事業承継にはさまざまな注意点がありますが、今回は特に重要な3つのポイントに絞ってご紹介します。

- 株式譲渡する際は経営者に税金がかかる

- 後継者の負担が大きい

- 資質を持った後継者選びが難しい

株式譲渡する際は経営者に税金がかかる

株式を譲渡すると、その利益に対して所得税や住民税などが課税されます。

特に個人経営者の場合、譲渡益に対して20.315%の税率で課税されるため、金額が大きくなると納税額も増えます。

また、法人が譲渡する場合は法人税も発生します。

このように、株式を譲渡するだけで税金の負担が避けられないため、事前にしっかり理解しておくことが大事です。

たとえば、経営者が自分の会社の株式を後継者に売却した場合、その売却益に対して所得税、住民税、復興特別所得税が課されます。

仮に1,000万円の利益が出た場合、約203万円が税金としてかかります。

事前に税金の仕組みや負担額を把握し、納税資金を用意しましょう。

事業承継における株式譲渡については、以下の記事もご覧ください。

後継者の負担が大きい

事業承継を考えるとき、後継者の負担が大きくなります。

その理由は、会社の株式を引き継ぐときに、贈与税や相続税がかかることや、借入金や個人保証も一緒に引き継ぐことになるからです。

また、親族以外が後継者になる場合は、株式を買い取るための資金が必要になり、経済的な負担が増します。

親族内で事業承継を行うケースでは、贈与税や相続税が発生し、納税のために資金を用意しなければなりません。

さらに、会社の借入金や個人保証が後継者に引き継がれるため、精神的にも大きなプレッシャーを感じやすいです。

このように、どの方法を選んでも後継者の負担は避けられません。事業承継を進める前に、専門家へ相談しながら、負担を軽減する方法をしっかり検討することが大切です。

資質を持った後継者選びが難しい

事業承継で資質を持った後継者を選ぶことは、とても難しいです。

経営者として必要な能力や覚悟、会社の理念への共感など、たくさんの条件を満たす人が少ないからです。

また、後継者候補がいても経営に必要な知識や経験が足りない場合が多いです。

本人にやる気がなかったり、リーダーシップや決断力が不足していたりすることもあります。

さらに、親族や従業員の中から適任者を見つけるのが難しいだけでなく、育成に長い時間がかかる点も悩みの種です。

したがって、早めに候補者の意思や能力を確認し、必要な育成や準備を進めることが大切です。

事業承継を成功させるためのポイント

事業承継を成功させるためのポイントは、主に4つあります。

- 早期に準備を始める

- 計画的に後継者の育成を行う

- 資金繰りの対策を講じる

- 専門家に相談する

早期に準備を始める

事業承継を成功させたいなら、早めに準備を始めることが一番大切です。

急な経営者の病気や事故など、予想できないトラブルが起きたとき、準備ができていないと会社が混乱してしまうからです。

経営者が現役のうちから5年から10年ぐらい前に計画を立てておくと、後継者の育成や会社の価値を高める工夫もでき、スムーズに事業承継できます。

このように、事業承継の成功には早期からの計画的な準備が欠かせません。

思い立ったからといってすぐに実施できるものではないため、余裕を持った準備期間を設けることで、スムーズな事業承継ができます。

計画的に後継者の育成を行う

事業承継を成功させるためには、計画的に後継者の育成を進めることが大切です。

後継者が十分に成長していないまま経営を引き継ぐと、会社の方向性がぶれてしまったり、従業員や取引先との信頼関係が崩れたりするリスクが高まるからです。

ある製造業の会社では、現経営者が10年以上前から後継者候補に現場経験を積ませ、経営に必要な研修や教育プログラムを受けさせてきました。

その結果、スムーズに事業承継が実現し、会社の成長も続いています。

また、段階的に仕事を任せていくことで、後継者の自信と実力が自然に育ったケースも多く見られます。

後継者の育成に関しては以下の記事もご覧ください。

資金繰りの対策を講じる

事業承継を成功させるには、資金繰りの対策をしっかり行うことが大切です。

たとえば、売上アップやコスト削減、金融機関との相談、生命保険の活用など、具体的な方法を組み合わせることで資金繰りを安定させやすくなります。

| 対策 | 内容 | 具体例 |

|---|---|---|

| 経営改善 | 売上アップやコスト削減で資金繰りを良くする | 不要資産売却・固定費見直し・事業集中 |

| 金融機関と相談 | 債務や保証の条件を調整する | 保証解除交渉・返済条件変更 |

| 生命保険活用 | 保険金で借入返済や納税資金を確保する | 経営者死亡時の保険金で借入返済 |

| DES活用 | 借入金を株式に転換して負債を減らす | 債権者と合意し株式化 |

| 暦年贈与 | 贈与税非課税枠を使い資金を移す | 毎年110万円以内で贈与 |

| 債務免除 | 役員借入金などを免除して負債を減らす | 赤字時に債務免除実施 |

| 役員報酬減額 | 報酬を減らして返済原資を確保する | 役員給与を減らし返済に充当 |

このように、資金繰りの対策を早めに考えて実行することが、事業承継の成功につながります。

専門家に相談する

事業承継を成功させたいなら、まず専門家に相談することが重要です。

なぜなら、事業承継には法律や税金、後継者育成など、さまざまな課題があり、自分だけで悩んでしまうと、問題が複雑になったり、思わぬトラブルに発展することがあるからです。

こうした課題は専門家に相談を受けることで適切な対処が可能になり、悩みの早期解決が図れるでしょう。

事業継承に関する悩みなら、事業承継・引継ぎ支援センターや商工会議所、税理士や中小企業診断士など、いろいろな専門家に相談することになります。

信頼できる専門家に相談することで、会社の状況や悩みに合わせて、具体的なアドバイスやサポートを受けられます。

また、専門家同士が連携してくれることも多いので、幅広い課題にも対応できます。

事業承継に関するよくある質問

事業承継に関するよくある質問は以下の通りです。

- 事業承継とM&Aの違いは何ですか?

- 個人事業主が事業承継する場合の流れや注意点は?

- 事業承継補助金とはどのような制度ですか?

事業承継とM&Aの違いは何ですか?

事業承継は、今の経営者が次の後継者に会社を引き継ぐことであり、M&Aは、会社や事業を他の会社や第三者に売買する方法です。

| 比較項目 | 事業承継 | M&A |

|---|---|---|

| 定義 | 後継者に会社を引き継ぐこと | 会社や事業を売買すること |

| 主な後継者 | 親族・従業員 | 外部の第三者 |

| 目的 | 経営の継続 | 事業拡大や新規参入など |

| 対象 | 主に中小企業 | 中小・大企業どちらも対象 |

| 進め方 | 親族内・社内・M&Aの3つがある | 買い手企業が経営権を取得 |

たとえば、親族や従業員に会社を引き継ぐ場合は事業承継です。親族や従業員に後継者がいないとき、外部の会社に会社を売る場合はM&Aを使います。

事業承継は会社を次世代に引き継ぐ広い意味を持ち、M&Aはその中の一つの方法です。自分の会社や状況に合った方法を選ぶことが大切です。

事業承継とM&Aの違いに関しては、以下の記事をご覧ください。

個人事業主が事業承継する場合の流れや注意点は?

個人事業主が事業承継を進めるときは、早めに準備を始めて手続きを一つずつ進めることが大切です。

事業承継には廃業や開業、税務の届け出など多くの手続きが必要で、手順を間違えると後継者や取引先に迷惑がかかることがあるからです。

| 手順 | 詳細 |

|---|---|

| 後継者の選定 | 親族や従業員などから選ぶ |

| 後継者への教育 | 業務や取引先を引き継ぐ |

| 廃業手続き | 現事業主が廃業届を提出する |

| 開業手続き | 後継者が開業届を提出する |

| 屋号の引き継ぎ | 必要なら屋号を引き継ぐ |

| 許認可の再取得 | 許認可事業は再申請が必要 |

| 取引先への連絡 | 代表交代を取引先に伝える |

| 雇用契約の再締結 | 従業員と新たに契約を結ぶ |

例えば、廃業届や開業届、青色申告の取りやめや承認申請、許認可の再取得など、やるべきことが多くあります。

また、債務も引き継がれるため、後継者に借入金の状況をしっかり伝えておく必要があります。従業員がいる場合は雇用契約を結び直す必要もあります。

事業承継は早めに準備し、専門家にも相談しながら一つずつ手続きを進めるようにしてください。

事業承継補助金とはどのような制度ですか?

事業承継補助金は中小企業や個人事業主が事業を引き継ぐ時に使える、経費の一部を国がサポートしてくれる制度です。

事業承継には設備投資や専門家のサポート費用など、いろいろなお金がかかります。そんな時、「事業承継補助金」を活用すれば、資金面の不安が少し軽くなります。

たとえば、親から子へ会社を引き継ぐ場合や、従業員が会社を受け継ぐ場合、またはM&Aで他社に事業を譲る場合も対象です。

具体的には、設備の購入費や専門家への報酬、廃業にかかる費用などが補助されます。補助金の上限は事業内容によって異なりますが、最大で800万円ほど受け取れるケースもあります。

まとめ

事業承継の流れは、現状把握から後継者選定、計画書作成、関係者への説明、経営改善、具体的な引継ぎまで段階的に進めることが大切です。

事業承継を考えている方は、まず自社の現状や後継者候補を早めに確認し、事業承継計画の作成や専門家への相談を始めてください。

税金や手続きの複雑さ、後継者の育成など、課題を一つずつ整理し、余裕を持った準備を進めることが大切です。

後継者問題・事業承継は日本プロ経営者協会にご相談ください

事業承継では、経営権、経営資源、物的資産の3つの経営資産を適切に移転することが重要ですが、特に資質を持った後継者選びが最も困難な課題となっています。

一般社団法人日本プロ経営者協会(JPCA)は、事業承継に悩む企業オーナー様をサポートするために設立されました。

JPCAは、プロ経営者の輩出とマッチングを通じて、企業の成長と持続的な発展を支援しています。

JPCAでは、経営人材の紹介やサーチファンド機能、経営コーチング、専門家ネットワークによる総合的な支援体制を整えており、後継者選定から資本の承継、経営改善までワンストップでご相談いただけます。

事業承継や後継者問題でお悩みの方は、ぜひ一度日本プロ経営者協会までご相談ください。