「非上場株式を売却するには?」

「非上場株式の適正な株価や税金は?」

非上場株式には証券取引所のような市場が存在しないため、上場株式と同じ感覚では売買できないのが現実です。

多くの場合、会社による譲渡承認や、専門家による株価算定といった複雑な手続きが必要となりますが、正しい手順を踏めば現金化することは十分に可能です。

本記事では、「非上場株式を売却するための具体的な5つのステップ」をはじめ、「3つの株価算定方法」や「譲渡所得にかかる税金の計算式」までを解説します。

手元にある株式を適正な価格で売却し、後々のトラブルや税務リスクを回避したいと考えている方は、ぜひ参考にしてください。

監修者

代表理事

小野 俊法

経歴

慶應義塾大学 経済学部 卒業

一兆円以上を運用する不動産ファンド運用会社にて1人で約400億円程度の運用を担い独立、海外にてファンドマネジメント・セキュリティプリンティング会社を設立(後に2社売却)。

その後M&Aアドバイザリー業務経験を経てバイアウトファンドであるACAに入社。

その後スピンアウトした会社含めファンドでの中小企業投資及び個人の中小企業投資延べ16年程度を経てマラトンキャピタルパートナーズ㈱を設立、中小企業の事業承継に係る投資を行っている。

投資の現場経験やM&Aアドバイザー経営者との関わりの中で、プロ経営者を輩出する仕組みの必要性を感じ、当協会設立に至る。

非上場株式は売却できる!上場株式との違い

結論から言うと、非上場株式は売却できます。

非上場株式を売却すること自体に法律上問題はありません。

しかし、誰でも自由に売買できる上場株式とは異なり、取引のルールや仕組みに大きな違いがあります。

まずは、非上場株式ならではの特徴と、売却時に直面しやすいハードルについて理解しておきましょう。

非上場株式の定義と上場株式との違い

非上場株式とは、証券取引所に上場していない会社の株式を指し、上場株式とは「売買のしやすさ」や「価格の決まり方」において大きな違いがあります。

非上場株式には不特定多数の人が取引できる公開された市場が存在しないため、売買には多くの手間や制限が伴うからです。

上場株式はスマホ一つで即座に取引可能ですが、非上場株式は会社が認めた特定の相手と直接交渉を行う必要があります。

| 項目 | 上場株式 | 非上場株式 |

| 取引場所 | 証券取引所(アプリ等) | 市場なし(相対取引) |

|---|---|---|

| 株価 | 常に市場で決まる | 決まった価格がない |

| 現金化 | 容易(数日で完了) | 困難(買い手探しが必要) |

| 売却の制限 | 原則として自由 | 会社の承認が必要なことが多い |

たとえば、上場企業の株なら証券アプリで現在の価値を確認してすぐに売却できます。

一方、非上場株式はいくらで売れるのかを自分で算定し、買い手を探して交渉しなければなりません。

さらに、会社側も「見知らぬ人に株を持たれたくない」と考えることが多いため、売却には会社の許可が必要な「譲渡制限」が設けられているのが一般的です。

非上場株式を売却するときのよくあるトラブル

非上場株式の売却では、売り手と買い手、あるいは会社間でのトラブルが起きることがあります。

もっとも大きな原因は、「いくらで売るか」という価格の折り合いがつかないことです。

公的な市場価格がないため、売り手は「高く売りたい」、買い手(会社など)は「安く買いたい」と考え、意見が対立してしまいます。

具体的には、創業者の親族が相続した株を会社に買い取ってもらおうとした際に、会社側から想定より低い価格を提示され、交渉が難航するケースもあります。

また、会社側が「部外者に株を持たせたくない」という理由で、譲渡の承認を拒否してくることもあります。

このようなトラブルを避けるためには、専門家による適正な株価算定や、法的な手続きを正しく踏むことが不可欠です。

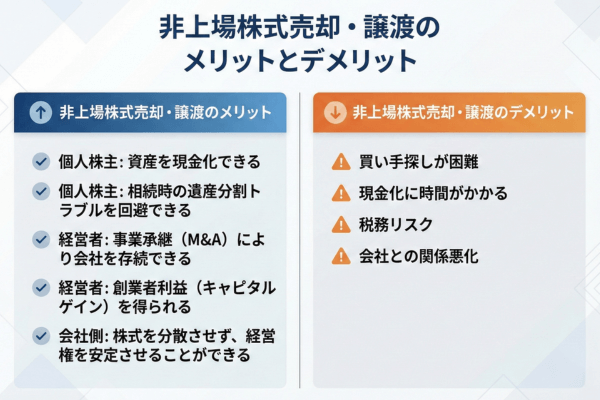

非上場株式売却・譲渡のメリットとデメリット

保有している非上場株式を売却することには、まとまった現金が手に入るという大きな魅力がある一方で、買い手探しや手続きの難しさといったデメリットも存在します。

売却活動を始める前に、メリットとデメリットの両面を整理し、自分にとって最適な選択かどうかを見極めましょう。

非上場株式売却・譲渡のメリット

非上場株式を売却することには、売り手にとって大きな経済的なメリットがあります。

最大のメリットは、これまで現金化が難しかった資産を「まとまった現金」に変えられることです。

長年保有していても配当が少ない、あるいは経営に関与していない株であれば、持ち続けているメリットは薄いかもしれません。

売却することで、老後の資金確保や新しい事業への投資など、有効に資産を活用できるようになります。

また、経営者にとっては、第三者へ株式を譲渡することで事業承継(M&A)を行い、会社を存続させられるというメリットもあります。

主なメリットを以下の表にまとめました。

| メリットの対象 | 内容 |

| 個人株主 | 資産を現金化できる 相続時の遺産分割トラブルを回避できる |

|---|---|

| 経営者 | 事業承継(M&A)により会社を存続できる 創業者利益(キャピタルゲイン)を得られる |

| 会社側 | 株式を分散させず、経営権を安定させることができる |

このように、保有し続けるリスクを手放し、現金という確実な資産を得られる点が最大の魅力です。

非上場株式売却・譲渡のデメリット

一方で、非上場株式の売却にはいくつかのデメリットやハードルも存在します。

もっとも苦労するのは、買い手を見つけるのが非常に難しいという点です。

上場株式のように市場がないため、親族や会社関係者、あるいはM&A仲介会社などを通じて、自力で買い手を探さなければなりません。

また、買い手が見つかったとしても、価格交渉や手続きに多くの時間とコストがかかります。

さらに、適正な価格で売買しないと、税務署から指摘を受けて追徴課税されるリスクもあります。

主なデメリットは以下の通りです。

- 買い手探しが困難:買いたい人がすぐに見つからない。

- 現金化に時間がかかる:交渉から入金まで数ヶ月〜半年以上かかることもある。

- 税務リスク:価格設定を間違えると、思わぬ税金がかかる。

- 会社との関係悪化:会社側に内緒で売ろうとすると、信頼関係が崩れることがある。

安易に売却を進めるのではなく、上記のリスクを事前に把握し、専門家の助けを借りながら慎重に進める必要があります。

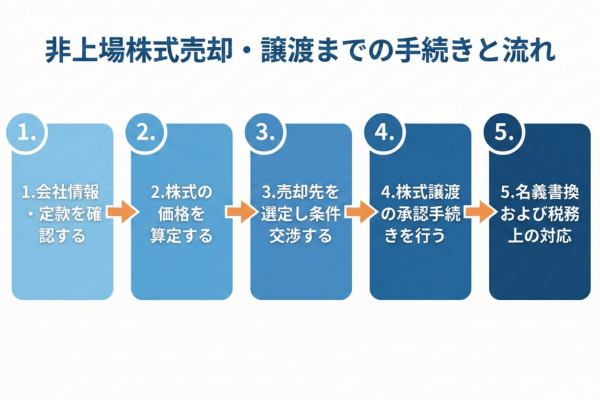

非上場株式売却・譲渡までの手続きと流れ

非上場株式の売却は、単に「売ります」「買います」で終わる話ではありません。

会社のルール(定款)を確認したり、適正価格を算出したりと、法的に正しいステップを踏む必要があります。

以下では、売却に向けた準備から最終的な税務対応まで、具体的な5つの手順を解説します。

1.会社情報・定款を確認する

売却を検討し始めたら、まずはその会社の「定款(ていかん)」や登記簿謄本を確認することから始めます。

これは、その株式に「譲渡制限」がついているかどうかを確認するためです。

日本の中小企業のほとんどは、定款で「株式を譲渡するには会社の承認が必要」と定めています。

もし手元に定款がない場合は、会社に問い合わせて確認するか、法務局で登記事項証明書を取得して確認しましょう。

ここを確認せずに勝手に売買契約を結んでも、会社に対してその効力を主張できなくなってしまいます。

まずは自分の株がどのようなルールで管理されているのか、現状を正しく把握することがスタートラインです。

2.株式の価格を算定する

次に、売りたい株式がいくらになるのか、適正な価格(時価)を算定します。

非上場株式には決まった価格がないため、会社の決算書などの財務状況をもとに計算しなければなりません。

計算は非常に専門的な知識が必要になるため、通常は税理士や公認会計士などの専門家に依頼します。

もし、適当な価格で売買してしまうと、「安すぎる」として贈与税がかかったり、「高すぎる」として寄付金扱いになったりと、税金面で損をする可能性があります。

トラブルを防ぐためにも、客観的な根拠に基づいた株価を知ることが重要です。

3.売却先を選定し条件交渉する

株価の目安がついたら、実際に買ってくれる相手を探し、価格や条件の交渉を行います。

売却先の候補としては、その会社自身(金庫株)、他の株主、あるいはM&Aを通じて第三者の企業などが挙げられます。

親族間や社内での売買であれば比較的スムーズですが、全くの第三者に売る場合は、M&A仲介会社などを利用するのが一般的です。

ここで重要なのは、提示した株価の根拠をしっかりと説明できるようにしておくことです。

買い手も安く買いたいと考えているため、双方が納得できる着地点を見つけるための粘り強い交渉が必要になります。

4.株式譲渡の承認手続きを行う

買い手と価格の合意ができたら、会社に対して「株式譲渡承認請求」を行います。

前述の通り、多くの会社では株式の譲渡に制限があるため、会社の機関(取締役会や株主総会)での承認を得なければなりません。

具体的には、「誰に、何株を譲渡したいので承認してください」という書類を会社に提出します。

もし会社が譲渡を認めない場合は、会社自身または会社が指定する人が買い取るように請求することも可能です。

このプロセスは会社法で定められた正式な手続きですので、書類の不備がないように慎重に進めましょう。

5.名義書換および税務上の対応

会社から承認が得られ、売買契約が完了したら、最後に株主名簿の名義書換(書き換え)を行います。

名義を書き換えることで初めて、買い手は正式に新しい株主として認められます。

会社に対して「株主名義書換請求書」を提出し、株主名簿の記載を変更してもらいましょう。

そして忘れてはならないのが、売却によって利益が出た場合の税務申告です。

翌年の確定申告時期に、譲渡所得として正しく申告・納税を行うことで、すべての手続きが完了します。

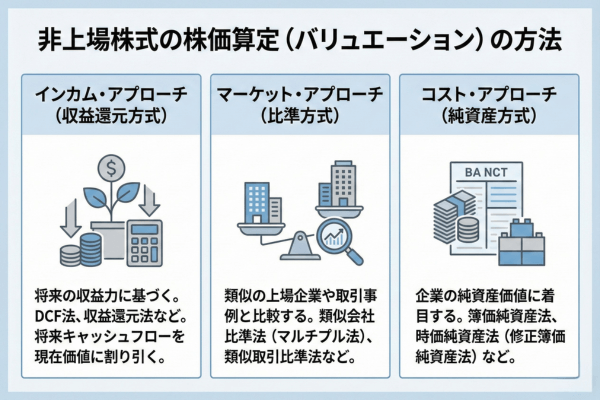

非上場株式の株価算定(バリュエーション)の方法

非上場株式の価格は、証券取引所ではなく、会社の財務状況や将来性をもとにした計算によって決まります。

これを「バリュエーション」と呼び、目的に応じて主に3つの計算アプローチが使い分けられます。

以下では、代表的な3つの算定方法について紹介します。

インカム・アプローチ(収益還元方式)

インカム・アプローチは、その会社が将来どれくらいの利益やキャッシュフローを生み出すか、という「収益力」に基づいて株価を計算する方法です。

具体的には、将来予想される利益を現在の価値に割り引いて計算する「DCF法(ディスカウント・キャッシュ・フロー法)」などがよく使われます。

上記の方法は、これから成長が見込まれるベンチャー企業や、M&Aで会社を買収する場合に重視される考え方です。

将来性を価格に反映できる反面、事業計画が達成できなかった場合のリスクも考慮しなければなりません。

収益力が高い会社であれば、純資産よりも高い評価額がつく可能性があります。

マーケット・アプローチ(比準方式)

マーケット・アプローチは、評価対象の会社と似ている上場企業(類似会社)や、過去の類似した取引事例と比較して株価を決める方法です。

代表的なものに「類似業種比準方式」や「類似会社比準方式」があります。

客観的な市場データを参考にするため、納得感が得られやすいという特徴があります。

ただし、完全に似ている会社を見つけるのは難しく、非上場企業特有の事情(流動性の低さなど)をどう調整するかが課題になります。

相続税の計算などでよく用いられる手法の一つです。

コスト・アプローチ(純資産方式)

コスト・アプローチは、会社の持っている資産(純資産)に着目して株価を計算する方法です。

会社の資産総額から負債を引いた「純資産」を、発行済み株式数で割って1株あたりの価格を算出します。

「簿価純資産法」や、資産を時価で評価し直す「時価純資産法」などがあります。

計算が比較的シンプルで客観性が高いため、中小企業のM&Aや、清算を考えている会社の評価によく使われます。

ただし、会社の将来の収益力やブランド価値(のれん)などは反映されにくいという側面があります。

非上場株式売却にかかる税金と計算方法

非上場株式を売却して利益が出た場合、当然ながら税金を支払う義務が発生します。

しかし、個人で売るのか、法人(会社)として売るのかによって、かかる税金の種類や計算方法は全く異なります。

手元に残る金額に関わる重要な部分ですので、それぞれの違いを確認しておきましょう。

個人の場合:譲渡所得への課税(分離課税20.315%)

非上場株式を売却して利益が出た場合、その所得には一律で20.315%の税金がかかります。

上記は「譲渡所得」という区分に分類され、給与所得などとは切り離して税額を計算する「申告分離課税」という仕組みが適用されるためです。

税率の内訳は、所得税が15%、住民税が5%、復興特別所得税が0.315%を合計した数値となっています。

| 項目 | 内容 |

| 基本の計算式 | (売却価格 - 取得費 - 譲渡費用) × 20.315%となります。 |

|---|---|

| 取得費のルール | 取得価格が不明な場合は売却価格の5%を適用できます。 |

| 申告の方法 | 特定口座が使えないためご自身で確定申告を行う必要があります。 |

例えば、売却価格が1,000万円で取得費や諸経費の合計が300万円だった場合、利益である700万円に対して約142万円の税金を納めることになります。

非上場株式の取引では源泉徴収が行われる特定口座を利用できないため、必ず期限内に申告を済ませるようにしてください。

参考:No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁

法人の場合:法人税等の実効税率

法人が保有している非上場株式を売却した場合、その利益は会社の「事業利益」の一部として扱われます。

そのため、個人のような分離課税ではなく、会社の他の利益と合算して「法人税」が課税されます。

税率は会社の規模や所得金額によって異なりますが、実効税率でおおよそ30%〜34%程度となるのが一般的です。

もし売却によって損失が出た場合は、会社の他の黒字部分と相殺して法人税を安くすることができます。

個人と法人では税金の仕組みや税率が大きく異なるため、どちらの名義で保有しているかによって手取り額が変わる点に注意しましょう。

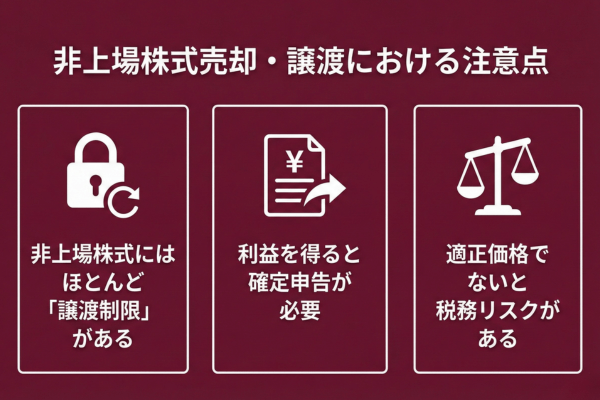

非上場株式売却・譲渡における注意点

非上場株式の売却は、専門的な知識がないまま進めると、思わぬ落とし穴にはまることがあります。

「勝手に売って無効になった」「知らないうちに脱税になっていた」といった事態を避けるためにも、特に注意すべき3つのポイントを解説します。

非上場株式にはほとんど「譲渡制限」がある

手続きの項目でも触れましたが、非上場株式の売買において「譲渡制限」の存在は絶対に無視できません。

これは、会社にとって好ましくない人物が株主になることを防ぐための防衛策です。

もし、取締役会の承認を得ずに勝手に売買契約を結んだとしても、会社側はその譲渡を無効だと主張できます。

つまり、買い手は株主名簿への記載を拒否され、株主総会への出席や配当を受け取る権利を行使できません。

「知らなかった」では済まされない重要なルールですので、定款の確認と承認手続きは必ず最初に行いましょう。

利益を得ると確定申告が必要

非上場株式の売却益は、証券会社の口座で自動的に税金が引かれる仕組み(特定口座・源泉徴収あり)には対応していません。

そのため、売却して利益が出た場合は、原則として翌年の2月16日から3月15日の間に自分で確定申告をする必要があります。

「少額だからバレないだろう」と申告を怠ると、後から無申告加算税や延滞税などのペナルティが課される恐れがあります。

サラリーマンの方など、普段確定申告に慣れていない人は特に忘れがちですので注意してください。

なお、損失が出た場合でも、確定申告を行えば、翌年以降の株式等の譲渡益と相殺できる(繰越控除できる)場合があります。

適正価格でないと税務リスクがある

親族間や知人間での売買で特に注意したいのが、株価の設定です。

「身内だから格安で譲りたい」あるいは「高く買い取ってあげたい」という気持ちで、相場とかけ離れた価格で取引すると、税務署から「贈与」や「寄付」とみなされることがあります。

たとえば、本来1株1万円の価値がある株を1,000円で売った場合、差額の9,000円分は「安く買えた利益(贈与)」とみなされ、買い手に贈与税がかかる可能性があります。

逆に高すぎる価格で会社に買い取らせた場合、それは給与や配当とみなされ、所得税の対象になることもあります。

このような思わぬ課税を防ぐためにも、税理士による株価算定を受け、適正な時価で取引を行うことが重要です。

非上場株式・譲渡に関する質問集

最後に、非上場株式の売却に関してよく寄せられる質問とその回答をまとめました。

消費税の扱いや、「株がいらない」と言われる背景など、売却前に疑問点を解消しておきましょう。

非上場株式売却に消費税はかかりますか?

株式の売却代金に消費税はかかりません。

株式の譲渡は、消費税法において「非課税取引」と定められているからです。

モノやサービスの消費ではないため、消費税を請求書に載せる必要も、納税する必要もありません。

ただし、M&A仲介会社や税理士に支払う「手数料」や「報酬」には消費税がかかります。

株式そのものの代金と、専門家への支払いを混同しないようにしましょう。

非上場株式が「いらない」と言われるのは売れないから?

相続などで「非上場株式はいらない」と敬遠される主な理由は、現金化が難しいうえにリスクがあるからです。

上場株式のようにすぐに売ってお金に換えることができないため、相続税の支払いが発生したときに納税資金として使えません。

それなのに、会社の業績が良ければ株価評価額が高くなり、高い相続税だけがかかってしまうという「持ち出し」の状態になることがあります。

また、少数株主として持っていても経営に口出しできず、配当も少ない場合、持っているメリットがほとんどありません。

このように「売りにくい・税金がかかる・メリットが薄い」という三重苦になりやすいため、相続放棄や売却を急ぐ人が多いのです。

非上場株式の売却は日本プロ経営者協会にご相談ください

非上場株式の売却や現金化、事業承継(M&A)でお悩みの経営者・株主の皆様、買い手探しや価格交渉などの手続きに不安を感じていませんか?

日本プロ経営者協会は、国内最大級のプロ経営者ネットワークを活用し、非上場株式の売却や事業承継の課題解決に豊富な実績を持つ組織です。

実務経験豊富なプロ経営者が、株式の適正な評価から譲渡承認手続き、売却後の経営統合(PMI)まで、複雑なプロセスを一貫してサポートいたします。

親族内承継から第三者への譲渡まであらゆるケースに対応し、株主様の利益最大化と企業の存続・発展に貢献します。

株式の売却や後継者問題でお悩みの方は、ぜひ一度日本プロ経営者協会までご相談ください。

| 日本プロ経営者協会の概要 | |

|---|---|

| 名称 | 一般社団法人日本プロ経営者協会 |

| 設立日 | 2019年7月 |

| 活動内容 | プロ経営者によるセミナーの開催 企業への経営者の紹介 経営者に関する調査・研究 書籍の出版 |

| 代表理事 | 小野 俊法 堀江 大介 |

| 所在地 | 東京都千代田区丸の内1-6-2 新丸の内センタービルディング21階 |

| URL | https://www.proceo.jp/ |

まとめ

非上場株式の売却を成功させるためには、上場株式との違いを正しく理解し、会社法に基づいた承認手続きや、適正な株価算定を行うことが不可欠です。

今回解説した5つのステップや注意点を踏まえ、まずは手元の定款を確認し、税理士や専門家に相談して「いくらで売れるか」を知ることから始めましょう。

複雑なルールや税務リスクはありますが、専門家のサポートを得れば円滑に現金化できますので、大切な資産を守るために着実に準備を進めてください。