「会社分割と事業譲渡の違いは?」

「どちらを選べばいいのか判断に迷う」

会社分割と事業譲渡は、どちらもM&Aや事業再編の有効な手法ですが、承継方法、税務処理、手続きの複雑さなど重要な違いがあります。

会社分割は包括承継により契約や許認可をまとめて引き継げる一方で、簿外債務のリスクがあり、事業譲渡は個別承継で柔軟性が高いものの、消費税が課税され手続きが煩雑になります。

| 会社分割が向いているケース | 事業譲渡が向いているケース |

|---|---|

| M&Aコストを抑えたいとき | 引き継ぐ資産を個別に選びたいとき |

| 取引先との契約をまとめて引き継ぎたいとき | 後継者不在を解決したいとき |

| 従業員を一括で引き継ぎたいとき | 簿外債務のリスクを避けたいとき |

| 手続きの労力や時間を減らしたいとき | 特定事業だけを売却したいとき |

| 雇用維持や迅速な再編を重視するとき | 資産選別や現金化を急ぐとき |

| 現金を使わず株式で対価を支払いたいとき | 想定外の債務負担を避けたいとき |

本記事では、「会社分割と事業譲渡の基本的な仕組み」や「それぞれのメリット・デメリット」、「選択する際の判断基準」について詳しく解説していきます。

企業の組織再編や事業承継を検討している経営者の方は、ぜひ参考にしてください。

監修者

代表理事

小野 俊法

経歴

慶應義塾大学 経済学部 卒業

一兆円以上を運用する不動産ファンド運用会社にて1人で約400億円程度の運用を担い独立、海外にてファンドマネジメント・セキュリティプリンティング会社を設立(後に2社売却)。

その後M&Aアドバイザリー業務経験を経てバイアウトファンドであるACAに入社。

その後スピンアウトした会社含めファンドでの中小企業投資及び個人の中小企業投資延べ16年程度を経てマラトンキャピタルパートナーズ㈱を設立、中小企業の事業承継に係る投資を行っている。

投資の現場経験やM&Aアドバイザー経営者との関わりの中で、プロ経営者を輩出する仕組みの必要性を感じ、当協会設立に至る。

会社分割と事業譲渡の違いをわかりやすく解説!

会社分割と事業譲渡の最大の違いは、権利や契約を「まとめて承継するか」「個別に移すか」という点にあります。

会社分割は「包括承継」という仕組みで、事業に関する資産・負債・契約などを自動的に一括で引き継ぎます。

一方、事業譲渡は「個別承継」となり、従業員や取引先との契約を一つずつ結び直す必要があります。

この違いにより、手続きの手間や税金の負担が大きく変わってきます。

| 項目 | 会社分割 | 事業譲渡 |

|---|---|---|

| 承継方法 | 包括承継(一括で自動承継) | 個別承継(契約ごとに手続き) |

| 従業員の同意 | 原則不要 | 必要 |

| 消費税 | 非課税 | 課税 |

| 簿外債務のリスク | 引き継ぐ可能性あり | 引き継がない |

| 対価 | 株式が一般的 | 現金 |

例えば、多くの契約関係がある事業を承継する場合、会社分割であれば個別の同意なく移転できるため、スムーズに手続きが進みます。

しかし事業譲渡では、従業員一人ひとりから転籍の同意を取る必要があり、時間と労力がかかります。

また、税金面でも違いがあり、会社分割では消費税がかからず登録免許税の軽減措置も受けられますが、事業譲渡では消費税が課税される点に注意が必要です。

このように、会社分割と事業譲渡は承継方法や税務面で大きく異なるため、目的や状況に応じて最適な手法を選ぶことが重要です。

会社分割とは

会社分割とは、会社の一部または全部の事業を他の会社に引き継がせる仕組みです。

会社分割は組織再編の方法であり、M&Aの手法の一つとしても活用されています。

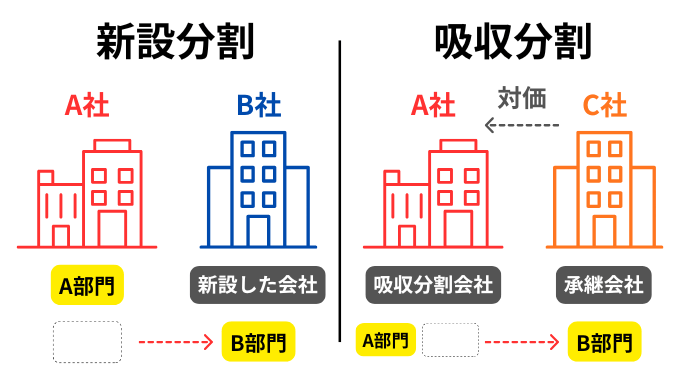

会社分割は大きく「新設分割」と「吸収分割」に分かれます。

たとえば、A社が新会社(子会社)を設立し、その新会社に技術部門を承継させるのが新設分割、B社が既存の会社(グループ内外の第三者を含む)に販売部門を承継させるのが吸収分割です。

会社分割は、企業の再編や事業承継に役立つ便利な手法です。

会社の一部や全部を柔軟かつスムーズに切り離して譲渡でき、目的に応じて「新設分割」と「吸収分割」を選ぶことが大切です。

新設分割とは

新設分割とは、既存の会社が事業の一部または全部を切り出し、新たに設立する会社に承継させる組織再編の手法です。

| 項目 | 内容 |

|---|---|

| 設立方法 | 新しい法人を設立して事業を承継 |

| 権利義務の移転 | 包括的に承継されるため個別手続き不要 |

| 主な活用場面 | グループ内の事業統合・整理 特定事業の分社化 |

| メリット | 新しい組織文化の形成 M&A設計の柔軟性 |

| デメリット | 初期投資と時間が必要 税務処理が煩雑 |

新設分割では、まず新しい法人を設立した上で、既存事業の権利義務を包括的にその法人へ承継します。

既存の事業基盤や社内文化がない状態からスタートするため、承継した事業とのすり合わせが比較的スムーズに進められます。

分割の対価として、新設会社の株式を分割元の会社または株主が受け取る形となります。

新設分割は特定の事業を明確に独立させたい場合や、将来的な売却を見据えた事業分離に有効な手法といえます。

吸収分割とは

吸収分割とは、会社が特定の事業を既存の別会社に引き継がせる組織再編の手法です。

新しい会社を設立する必要がないため、手続きにかかる時間やコストを抑えられます。

| 項目 | 内容 |

|---|---|

| 設立方法 | 既存の法人に事業を承継 |

| 権利義務の移転 | 包括的に承継されるため個別手続き不要 |

| 主な活用場面 | グループ内の事業再編 不採算事業の切り離し M&Aによる事業統合 |

| メリット | 新会社設立が不要で時間・コストを削減できる 株式対価により資金負担を抑えられる 手続きが比較的簡便 |

| デメリット | 既存事業や組織文化とのすり合わせに時間がかかる 簿外債務を引き継ぐリスクがある 承継会社の選定が必要 |

吸収分割では、分割会社が事業を切り離し、承継会社がその事業に関する権利義務を包括的に引き継ぎます。

対価として、分割会社は承継会社から株式や金銭を受け取ることになります。

株式を対価にすれば、資金負担を抑えながら事業の再編が可能になるため、キャッシュフローへの影響を最小限に抑えられます。

吸収分割は、既存企業への承継により迅速な事業再編を実現できる一方で、統合後の調整期間を見込んだ計画が重要になります。

会社分割のメリット

会社分割のメリットは、以下の通りです。

- 契約や許認可ごと承継できる

- 不採算事業を切り離せる

- 譲受企業に資金がなくても実施できる

会社分割は、経営効率の改善やリスク分散にも役立ちます。

特に中小企業にとって、負担を軽減しながら事業再編を進められる点は大きな利点といえるでしょう。

それでは、上記のメリットについて順番に解説していきます。

契約や許認可ごと承継できる

会社分割を利用すると、既存の契約や許認可をまとめて新会社や承継会社に引き継ぐことができます。

会社分割が「包括承継」という仕組みで、個別の契約や許認可を一件ずつ結び直す必要がないからです。

事業譲渡やM&Aと比べて、各種手続きの手間やリスクを大幅に減らすことができます。

例えば飲食業や美容業などは、都道府県知事への届出によって許認可をそのまま引き継げます。

ただし、建設業や宅地建物取引業など一部の業種では再申請が必要です。

不採算事業を切り離せる

会社分割を活用すれば、赤字を出している事業だけを分社化して本体から分離できます。

その結果、採算の良い事業に経営資源を集中させることができ、無駄なコストや倒産リスクを分散できます。

| ケース | 会社分割前 | 会社分割後 |

|---|---|---|

| 事業構成 | 黒字+赤字事業混在 | 赤字部門のみ分社化 |

| 経営リソースの活用 | 分散しがち | 好調事業に集中 |

| 倒産リスク | 赤字拡大で全社危機 | 本体の健全経営を死守 |

例えば、複数の事業を展開している会社があるとします。

業績が悪化した事業部門のみを会社分割で新会社に移すことで、残った本体は採算の取れる事業だけに集中できるようになります。

上記により、経営判断も迅速になり、全体の利益を守ることが可能です。

譲受企業に資金がなくても実施できる

会社分割では、対価を現金でなく「新株」などの株式で支払うことが認められています。

そのため、譲受企業は多額の買収資金を準備する必要がなく、資金負担を抑えながら事業承継や再編ができます。

実際に中小企業のM&Aでは、譲受企業が必要な現預金を用意できない場合にも、会社分割を利用して自社の新株を売り手(分割会社)へ交付することで事業承継が行われています。

また、承継会社も現金流出が抑えられるため、リスクを減らしてスムーズにM&Aを進められます。

このように、譲受企業が資金を持っていない場合でも、会社分割なら新株発行による対価支払いでM&Aや事業承継が実現可能です。

会社分割のデメリット

会社分割のデメリットは、以下の3つです。

- 簿外債務も引き継ぐ可能性がある

- 税務手続きが複雑になる

- 株主構成が変わる場合がある

会社分割は事業再編の有効な手法である一方で、予期しないリスクや複雑な手続きを伴うことがあります。

特に簿外債務の引き継ぎリスクや煩雑な税務処理、経営権への影響など、慎重な検討が必要な課題が存在します。

それぞれのデメリットについて詳しく解説していきます。

簿外債務も引き継ぐ可能性がある

会社分割では、帳簿に記載されていない簿外債務を引き継いでしまうリスクがあります。

会社分割は、事業や資産、負債、契約関係をまとめて包括的に引き継ぐ仕組みです。

そのため、表面化していない未払いの残業代や未認識の保証債務など、「簿外債務」も引き継ぐ恐れがあります。

- 未払い残業代

- 環境修復費用

- 債務保証

- 訴訟リスク

会社分割後に過去の未払い残業代が発覚し、多額の負債を新会社が抱える可能性があります。

事前の調査(デューデリジェンス)を徹底しても、すべての簿外債務を把握できるとは限りません。

デューデリジェンスとは、適正評価手続き。投資家が投資をおこなう際や金融機関が引受業務をおこなう際、投資対象の実体やリスクを適正に把握するために事前におこなう多面的な調査。

会社分割では、予測できない簿外債務も引き継ぐリスクがあり、慎重な検討と事前調査が必要です。

税務手続きが複雑になる

会社分割を行うと、税務手続きが複雑になるため、専門知識や準備が必須です。

分割対象の資産や負債の整理、適格分割か非適格分割かの判定、各種税務申告や移転資産の評価など、税金の負担や会計処理が大きく変わることが原因です。

例えば、会社分割の際には以下のような作業が発生し、手間が増えてしまいます。

- 資産や負債、従業員や契約関係を細かく一つ一つ仕分けして記録する

- 非適格分割の場合、時価評価による法人税等が課される場合がある

- 移転後の各会社ごとに必要となる税務申告書類の作成が増えるうえ、届出や顧問税理士との調整作業も多くなる

上記のように、税務手続きの煩雑さは会社分割の大きなデメリットです。

適切に対応しないとコストや税金の負担が膨らむため、税理士の助言を受けて慎重に進めることが重要となります。

株主構成が変わる場合がある

会社分割では、新設分割を行う際に株主構成が変わるケースがあります。

特に「分割型分割」では、新しく設立した会社の株式が元会社の株主に分配されるため、株主の人数が増えたり、持株比率が変わることがあります。

これにより、経営権のバランスが崩れるリスクが生じます。

| 分割の種類 | 株主構成が変わる会社 | 変化の内容 |

|---|---|---|

| 新設分割 (分社型) | 新設会社 | 新会社の株主構成が新たに決まる(元会社はそのまま) |

| 新設分割 (分割型) | 新設会社 元会社の株主 | 新会社株式を元会社の株主に配るため、株主が増える |

たとえば、分割型分割を行った場合、新たな株主が加わることで、重要事項の決議に必要な議決権が分散し、経営者が意思決定しづらくなるケースがあります。

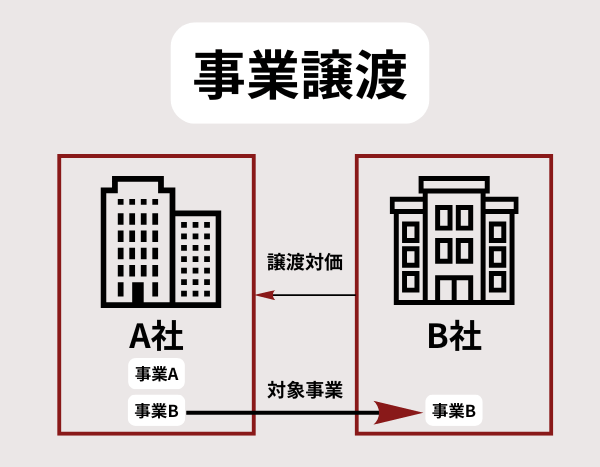

事業譲渡とは

事業譲渡とは、会社が運営する事業の一部または全部を第三者へ契約によって譲り渡すM&Aの手法です。

経営資源の集中や不採算部門の整理など、企業の課題解決として活用されることが多いです。

また、売り手・買い手の間で「資産・負債・契約」の範囲を自由に交渉できる仕組みなので、状況に応じた最適な対応が可能です。

例えば、町工場の経営者が高齢により引退を検討する場合、主力の製造事業のみを大手メーカーに譲渡することで、従業員の雇用継続と事業の発展を両立させることができます。

また、不採算部門を切り離して売却し、残った収益事業に経営資源を集中させる企業再構築の手段としても活用されています。

事業譲渡のメリット

事業譲渡の主なメリットは下記の3つです。

- 譲渡対象を柔軟に選べる

- 後継者問題を解決できる

- 譲渡益を確保できる

事業譲渡を活用することで、経営資源の集中、新たな投資の実現、そして事業存続の可能性を広げることができます。

それぞれのメリットについて紹介していきます。

譲渡対象を柔軟に選べる

事業譲渡における最大のメリットは、売却したい事業や資産を自由に選択できる柔軟性にあります。

事業譲渡では「個別承継」の仕組みを採用しているため、譲渡対象となる資産・負債・契約・従業員などを個別に指定して選択できます。

| 項目 | 詳細 |

|---|---|

| 対象事業の範囲 | 特定部門のみ、複数事業の一部など |

| 資産・負債の選別 | 必要な資産だけを残し、不要な負債を除外 |

| 従業員の処遇 | 転籍対象者の個別選定 |

| 契約関係 | 継続する契約と終了する契約の選別 |

例えば、飲食企業がカフェ部門のみを切り離して譲渡し、レストラン部門に経営資源を集中させるケースが代表例です。

また、不採算部門を売却することで、コア事業への集中や財務体質の改善も同時に実現できます。

このように、譲渡対象を事業単位で柔軟に調整できるため、資金調達や経営の立て直し、選択と集中の実現において、企業の戦略的な事業再編を効率的に進めることができます。

後継者問題を解決できる

事業譲渡のメリットの一つは、後継者問題を解決できることです。

後継者がいない場合、会社をたたむ「黒字廃業」という事態も起こりやすく、長年築き上げてきた事業や従業員・取引先との関係性が失われてしまいます。

そうしたリスクを避けるため、事業譲渡を活用する経営者が増えています。

たとえば、地域で長く愛されてきた飲食店が後継者不足に悩んだ際、事業譲渡でノウハウや顧客・従業員ごと引き継いでもらい、閉店せずに事業を存続させた事例があります。

上記により、従業員や取引先との関係も維持でき、地域社会にも貢献できます。

後継者問題を解決した実際の事例

創業者の高齢化により、後継者問題に直面した治験施設支援機関の「ファルマ」は、日本プロ経営者協会の支援を受けて事業承継に取り組みました。

複数の候補者が紹介される中で、創業者の山田氏はスキルや経営手腕だけでなく、人柄や会社のビジョン、従業員への配慮を重視して後継者を選定しました。

承継後は、業務のデジタル化や個別面談の導入などを進め、社内のコミュニケーションを活性化させたことで、業務効率が大幅に向上し、従業員の士気も高まりました。

この事例は、事業の継続と次なる成長を同時に実現した好例といえます。

後継者問題は多くの企業が抱える課題ですが、専門機関のサポートを受けながら慎重に進めることで、会社と従業員双方にとって理想的な承継が可能になることを示す実際の成功事例です。

譲渡益を確保できる

事業譲渡を活用することで、売却益(譲渡益)を現金として受け取り、経営資源の整理や新たな投資に活用できます。

事業譲渡では、譲渡する事業の価値と簿価の差額が利益となり、その分が「譲渡益」として手元に残ります。

現金化により、新事業への投資や債務返済など、事業経営の選択肢が大きく広がります。

事業譲渡で得られる資金活用例

| 活用例 | 内容 |

|---|---|

| 債務返済 | 金融機関からの借入金返済 |

| 新規事業投資 | 新たなビジネスチャンスへの投資 |

| 企業再編 | 主力事業への資源集中 |

例えば、不採算部門を譲渡し現金を確保した企業では、その資金を使い主力事業に再投資した結果、経営が安定し事業成長に寄与したケースがあります。

また、後継者がいない事業を譲渡し、売却益を老後資金や新たな事業立ち上げ原資に充てることも可能です。

事業譲渡のデメリット

事業譲渡にはいくつかのデメリットが存在します。

- 譲渡益に課税される

- 従業員や取引先ごとに同意が必要になる

- 許認可は引き継げない場合が多い

上記は、事業譲渡の手続きを進める上で大きな負担やリスクとなりやすい部分です。

内容を理解していないと、想定以上にコストや時間がかかり、事業継続にも影響を及ぼす可能性があります。

それでは、事業譲渡におけるデメリットについて順に解説していきます。

譲渡益に課税される

事業譲渡によって得た利益(譲渡益)には法人税等が課されるため、税負担が大きくなります。

原則として事業の売却金額から譲渡資産の簿価を差し引いた「譲渡益」が発生した場合、その利益に対して実効税率(おおむね30%前後)が課税される仕組みです。

実効税率とは、法人所得に課税される、法人税、法人住民税、法人事業税の税率を合計したもの。

譲渡益の課税計算例は以下のとおりです。

譲渡対価:5,000万円

資産簿価:1,000万円

譲渡益:4,000万円(5,000万円-1,000万円)

税額:1,200万円(4,000万円×30%)

譲渡益が多ければ多いほど課税額も大きくなり、法人の他に個人株主へ還流する際はさらに追加課税される場合もあります。

従業員や取引先ごとに同意が必要になる

事業譲渡では契約の自動承継ができず、従業員や取引先との雇用・取引契約は一件ごとに再契約が必要です。

そのため、誰か一人でも同意しなければ、その従業員や取引先との契約は引き継げません。

了承を得るためには丁寧な説明や交渉が求められ、手間と時間、精神的な負担が大きくなります。

| 対象 | 必要となる手続き |

|---|---|

| 従業員 | 一人ひとりから転籍や雇用条件変更への同意を取る |

| 取引先 | 既存契約について個別に説明した上で承継の同意を得る |

同意が得られなければ、必要な人材や大切な取引先が引き継げない場合もあり、事業継続自体に影響が及ぶ恐れがあります。

このように事業譲渡では、従業員や取引先ごとに同意を得るべき負担が大きく、想定通りに進まないリスクもあります。

許認可は引き継げない場合が多い

事業譲渡では、会社が持つ営業許可・業務免許などの許認可を自動的に引き継ぐことはできません。(一部業種には承継を認める特例制度あり)

許認可は法人単位で発行されるため、事業譲渡によって会社が変わると、従前の許認可は無効になるのが原則です。

そのため、譲受側は新たに許認可を取得するか、または法律で認められた「承継のための承認・認可・届出」などの手続を行う必要があります。

業種によっては事業を止めずに承継できる特例制度が用意されていますが、スケジュールや要件を満たさないと無許可状態になるリスクがあるため注意が必要です。

| 業種・許認可 | 原則 |

|---|---|

| 宅地建物取引業(宅建業) | 新規取得が必要 |

| 運送業 | 再取得ではなく国交省の認可手続 |

| 建設業 | 事前認可を受けることで空白期間なく承継可能 |

| 飲食店・理美容・クリーニング等 | 届出で承継可能 |

| 旅館業 | 原則新規取得 |

飲食店・理美容・クリーニングなどの生活衛生関係営業では、2023年(令和5年)12月13日施行の制度改正により、事業譲渡でも「承認手続」または「届出」によって営業者の地位を承継できるようになりました。

参考:事業譲渡に関する手続が整備されます|厚生労働省

事業譲渡では許認可の再取得が大きなハードルとなりやすいため、事前に行政との相談やスケジュール調整が重要です。

会社分割と事業譲渡の違い

会社分割と事業譲渡の違いは以下の通りです。

| 項目 | 会社分割 | 事業譲渡 |

|---|---|---|

| 法的区分 | 組織再編行為 (会社法上) | 取引法上の契約 |

| 承継方法 | 包括承継 | 個別承継 |

| 対価 | 株式または現金 | 現金が一般的 |

| 債権者保護手続 | 必要 | 不要 |

| 消費税 | 不課税(課税対象外) | 課税 |

会社分割は、包括的に権利義務を一括承継できる組織再編行為です。

債権者保護手続きが必要ですが、消費税は不課税となり、雇用契約は労働契約承継法に基づき自動承継されます。

ただし、許認可は業種によっては新規取得が必要な場合があるため事前確認が必須です。

一方、事業譲渡は個別に資産や契約を移転する取引契約で、各契約ごとに同意が必要です。

消費税は課税されますが、債権者保護手続きは不要で、柔軟に承継範囲を選べる点が特徴です。

以下では、法律上・税務上・実務上の違いを詳しく解説していきます。

法律上の扱いの違い

「法律上の扱い」という点で会社分割と事業譲渡には大きな違いがあります。

会社分割は会社法上の「組織再編行為」として法律で定められているのに対して、事業譲渡は「取引法上の契約」であり、組織再編には該当しません。

会社分割の場合は権利義務が包括的に新会社や承継会社に引き継がれます。

一方、事業譲渡では資産や負債、契約などを個別に選別して移転し、取引先や従業員の同意が必要になります。

| 項目 | 会社分割 | 事業譲渡 |

|---|---|---|

| 法律上の性質 | 組織再編行為 (会社法上) | 取引法上の契約 |

| 権利義務の継承 | 包括的承継 (自動的に承継) | 個別承継 (同意・契約が個々に必要) |

| 債権者保護手続 | 必要 (公告や債権者への通知が必須) | 原則不要 (必要な分のみ同意を得る) |

| 雇用契約 | 自動的に承継 | 個別に同意・契約が必要 |

法律上の扱いに明確な違いがあり、どちらを選ぶかによって必要な手続きやリスクも大きく変わります。

そのため、会社分割か事業譲渡か迷う場合は、法的性質と目的、引き継ぎの範囲などから慎重に検討されることをおすすめします。

債権者保護の要否

会社分割では、債権や債務が包括的に承継されます。

そのため、債権者保護手続きが法律上必要となっており、原則的に官報公告や個別通知、異議申立期間の設定などが義務付けられています。

一方、事業譲渡では債権者保護手続きは不要ですが、債務を承継する場合は債権者ごとに個別の同意が必要となり、債権を承継する場合は債権譲渡の通知または債務者の承諾が必要です。

事業譲渡契約で明示されていない債務は譲受側に承継されず、簿外債務などの見落としがあると譲渡側・譲受側双方に不利益が発生する可能性があります。

| 区分 | 債権の承継 | 債務の承継 | 債権者保護手続き |

|---|---|---|---|

| 会社分割 | 包括承継 | 包括承継 | 必要 |

| 事業譲渡 | 個別契約必要 | 個別契約必要 | 不要(同意必要) |

このように、会社分割では債権・債務を一括承継し、債権者保護手続きが必要です。

一方、事業譲渡では債務ごとに個別同意が必要で、債権者保護手続き自体は求められません。

許認可

事業譲渡では許認可が原則承継できないため、買い手側が各種許認可を新たに取得しなければなりません。

一方、会社分割では包括承継が認められ、対象の許認可が多く自動的に新会社や承継会社へ引き継がれます。

事業譲渡は資産や事業を個別に現金で売買するため、許認可も法人ごとに紐づいている点を法律上引き継げません(特例業種あり)。

会社分割は会社法上の組織再編行為であり、契約や許認可も包括的に引き継げる仕組みとなっています。

| 項目 | 会社分割 | 事業譲渡 |

|---|---|---|

| 許認可の扱い | 原則引き継ぎ可能。ただし建設業、宅建業、貸金業など承継不可も有り | 原則新たに取得が必要。個別業法の承継制度で認められる場合も有り |

| 取得タイミング | 会社分割の効力発生日に自動承継(届出必要) | 譲渡契約締結後に各許認可を個別申請し取得 |

| 注意点 | 承継不可な許認可や事前承認・届出が必要なケースに注意 | 事業開始までに全許認可再取得が間に合うスケジュール管理が必要 |

会社分割を選んでも一部は新規取得が必要なため、どちらの場合でも事前にリストアップし行政等に確認しましょう。

労働契約

会社分割では従業員の雇用契約は自動的に引き継がれますが、事業譲渡の場合は従業員ごとに新たな同意と契約が必要です。

事業譲渡は、譲渡側と譲受側の間で個別に契約を結び直す必要があるため、従業員本人の同意が必須となります。

一方、会社分割は包括承継が原則で、原則として雇用契約も手続きに従いまとめて承継される仕組みです。

例えば、事業譲渡の場合、従業員Aさんが転籍に同意しなければ元の会社に残ることもできますが、会社分割の場合は自動的に新しい会社に雇用が引き継がれます。

このように、雇用関係の引き継ぎ方法が大きく異なるので、手続きの負担や従業員への影響を十分に考慮して選択することが重要です。

消費税などの税務

会社分割は組織再編行為であり、資産・負債を包括承継するため、消費税は「不課税(課税対象外)」として扱われます。

一方、事業譲渡は資産の売買契約にあたるため、課税資産の部分にだけ消費税が課税されます。

事業譲渡で課税資産1億円を移転した場合、現行税率10%で1,000万円の消費税が発生します(土地等の非課税資産は計算から除外)。

一方、会社分割では、適用要件を満たすことで不動産取得税の非課税・軽減が受けられる場合があります。

総じて、消費税など税務面では会社分割の方が負担が小さくなることが多い一方で、各種届出の有無で取扱いが変わるため、個別案件ごとに専門家へ確認するのが安心です。

会計処理

事業譲渡では、譲渡した資産や負債と譲渡対価(現金等)の差額が譲渡益や譲渡損として計上されます。

一方、会社分割の会計は税務の「適格・非適格」ではなく、同一支配下かどうかや対価の受領者で異なります。

第三者間の分割では承継会社は取得法(時価)で受け入れ、移転会社は対価と帳簿価額の差額を原則損益とし、同一支配下では簿価で移転し損益は原則計上しません。

譲渡した固定資産の簿価が300万円で、譲渡価格が350万円の場合、差額の50万円は「譲渡益」として貸方に計上します。

同一支配下(親子会社間など)では簿価で移転し譲渡益は発生しません。

一方、第三者間の会社分割では、会計上は取得法により時価評価で処理されます。

税務上は適格要件を満たせば簿価で課税繰延、満たさない場合は時価課税となります。

会社分割と事業譲渡は、会計処理が違います。

目的や状況に応じて仕訳や課税関係に注意しながら使い分けることが大切です。

会社分割と事業譲渡の共通点

会社分割と事業譲渡には、「M&Aの手法として事業を他の会社に移転できる」という共通点があります。

どちらも事業の全部または一部を別の会社に承継・移転させることができ、企業の組織再編や事業承継の場面で活用される点で共通しています。

会社分割は会社法上の組織再編行為であり、事業譲渡は取引法上の契約という法的性質の違いはありますが、「事業を移転させる」という点では目的が一致しています。

| 項目 | 共通点 |

|---|---|

| M&Aの手法 | どちらもM&Aの一種として利用される |

| 承継対象 | 事業の全部または一部を他社に移転できる |

| 活用場面 | 事業再編・事業承継・不採算事業の整理などに使える |

| 主な効果 | 特定の事業を切り離して別会社に移管する |

例えば、後継者不在の問題を解決したい場合や、不採算事業を整理したい場合など、どちらの手法でも対応可能です。

このように、会社分割と事業譲渡は、事業を他社に承継させるという共通の機能を持つM&A手法といえます。

事業譲渡と会社分割を選ぶ基準

会社分割と事業譲渡の選択は、「何をどのように引き継ぎたいか」によって決めるのが最適です。

| 基準 | 会社分割の場合 | 事業譲渡の場合 |

|---|---|---|

| 承継範囲 | 資産・負債・契約・従業員を包括承継 | 個別に承継対象を選択 |

| 取引先や従業員 | 一括でまとめて引き継げる | 個別に契約や同意が必要 |

| 対価 | 株式や現金で支払いも可能 | 原則として現金 |

| コスト | 比較的コストを抑えやすい | 登録免許税や消費税が発生 |

| 向いているケース | 雇用維持や迅速な再編を重視 | 資産選別や現金化を急ぐ場合 |

会社分割は、従業員や契約、資産をまとめて一括で移転したい場合や、現金を使わず株式等で対価としたい場合に有効です。

逆に、事業譲渡は、引き継ぐ資産や契約を個別に選びたい、簿外債務のリスクを抑えたい、または現金化を急ぎたい場合に適しています。

自社のニーズに合わせ、引き継ぐ資産や契約を個別に精査したい場合は事業譲渡を、従業員や取引先も含めて包括的に承継したい場合には会社分割を選択してください。

事業譲渡が向いているケース

事業譲渡は、引き継ぐ資産を個別に選びたい場合や後継者不在の問題を解決したい場合に適しています。

- 引き継ぐ資産を個別に選びたいとき

- 後継者不在を解決したいとき

- 簿外債務のリスクを避けたいとき

- 特定事業だけを売却したいとき

事業譲渡が適している主な理由は、承継する資産・負債を個別に指定できる点にあります。

上記により、簿外債務などのリスクを遮断できるため、買い手にとって想定外の債務負担を避けられます。

また、現金による譲渡対価を得られる点も大きなメリットです。

このように、事業譲渡は、柔軟に承継対象を選べる点で、リスク管理を重視する売り手・買い手双方にとって有効な選択肢となります。

会社分割が向いているケース

会社分割は、M&Aにかかるコストを抑えたい場合や取引先・従業員の引き継ぎをまとめて実施したい場合に適しています。

株式を対価として事業を承継できるため現金が不要である点と、包括的な承継により手続きが簡素化される点にあります。

- M&Aコストを抑えたいとき

- 取引先との契約をまとめて引き継ぎたいとき

- 従業員を一括で引き継ぎたいとき

- 手続きの労力や時間を減らしたいとき

事業譲渡では取引先や従業員と個別に契約を結び直す必要がありますが、会社分割ではその必要がありません。

これにより、契約に同意しない取引先や従業員が発生するリスクを回避し、事業をタイムロスなく継続できます。

会社分割と事業譲渡の違いに関する疑問

会社分割と事業譲渡の違いに関するよくある質問に回答します。

- 会社分割と事業譲渡では消費税の扱いはどう異なりますか?

- 包括承継と個別承継の違いは?

- 事業譲受と事業譲渡の違いは?

会社分割と事業譲渡では消費税の扱いはどう異なりますか?

会社分割は「組織再編行為」として消費税法上の不課税取引に該当するため、消費税が発生しません。

一方、事業譲渡は「資産の売買契約」に該当し、有償で行われる資産の譲渡として課税対象になります。

事業譲渡で課税資産1億円を移転すると、消費税は1,000万円発生します。

なお、土地や有価証券は非課税資産として計算から除外されます。

包括承継と個別承継の違いは?

包括承継とは権利義務を一括して引き継ぐ方法で、個別承継とは承継する資産や契約を個別に選んで引き継ぐ方法です。

| 項目 | 包括承継 | 個別承継 |

|---|---|---|

| 承継範囲 | 権利義務を一括して自動承継 | 承継対象を個別に選択可能 |

| 主な手法 | 会社分割、合併、株式譲渡 | 事業譲渡 |

| 契約の引継ぎ | 相手方の同意不要 | 相手方の同意が必要 |

| 債務の扱い | 原則として承継する | 原則として承継されない |

包括承継は事業全体を効率的に引き継ぎたい場合に適しており、個別承継は承継対象を厳選したい場合に有効です。

事業譲受と事業譲渡の違いは?

事業譲渡は売り手側の視点、事業譲受は買い手側の視点を表す用語です。

| 項目 | 事業譲渡 | 事業譲受 |

|---|---|---|

| 立場 | 売り手側 | 買い手側 |

| 行為 | 事業を譲り渡す | 事業を譲り受ける |

| 対価の動き | 対価を受け取る | 対価を支払う |

| 主な税金 | 法人税 | 消費税・不動産取得税 |

売り手企業が「事業を譲り渡す」行為を事業譲渡と呼び、買い手企業が「事業を譲り受ける」行為を事業譲受と呼ぶのです。

つまり、同一の取引でありながら、立場によって呼び方が変わるだけの違いといえます。

後継者問題・事業承継は日本プロ経営者協会にご相談ください

会社分割や事業譲渡は、中小企業が抱える後継者問題や事業承継において重要な手法です。

しかし、実際には法務・税務・労務に関する複雑な調整が必要となり、経営判断を誤ると大きなリスクを抱える可能性もあります。

日本プロ経営者協会は、国内最大級のプロ経営者ネットワークを活用し、豊富な承継支援の実績を持つ組織です。

会社分割を活用したスムーズな再編、事業譲渡による資産選別、さらにはM&Aによる第三者承継まで、幅広い選択肢から最適なソリューションを提供いたします。

承継後の経営安定や成長戦略までワンストップで支援可能ですので、事業承継をお考えの経営者の方は、ぜひ日本プロ経営者協会へご相談ください。

JPCAは、プロ経営者の輩出とマッチングを通じて、企業の成長と持続的な発展を支援しています。

JPCAでは、経営人材の紹介やサーチファンド機能、経営コーチング、専門家ネットワークによる総合的な支援体制を整えており、後継者選定から資本の承継、経営改善までワンストップでご相談いただけます。

事業承継や後継者問題でお悩みの方は、ぜひ一度日本プロ経営者協会までご相談ください。

| 日本プロ経営者協会の概要 | |

|---|---|

| 名称 | 一般社団法人日本プロ経営者協会 |

| 設立日 | 2019年7月 |

| 活動内容 | プロ経営者によるセミナーの開催 企業への経営者の紹介 経営者に関する調査・研究 書籍の出版 |

| 代表理事 | 小野 俊法 堀江 大介 |

| 所在地 | 東京都千代田区丸の内1-6-2 新丸の内センタービルディング21階 |

| URL | https://www.proceo.jp/ |

まとめ

会社分割と事業譲渡はいずれも事業再編や承継に役立つ手法ですが、それぞれメリット・デメリットがあります。

会社分割は包括承継によって契約や雇用をまとめて引き継げる一方、事業譲渡は柔軟に資産や契約を選別できる点が特徴です。

それぞれの特徴を正しく理解し、自社の目的に合った方法を検討することが大切です。

承継する範囲や資金調達、リスク回避の観点から、自社に適したスキームを選びましょう。