「企業価値評価とは?」

「企業価値評価の算出方法は?」

企業価値評価(バリュエーション)とは、企業が保有する「資産」だけでなく、「将来生み出す収益力」や「事業の成長性」まで含めて、企業全体の価値を金額で算定することです。

単なる決算書上の数字ではなく、企業の実態や将来性を総合的に評価する点が特徴です。

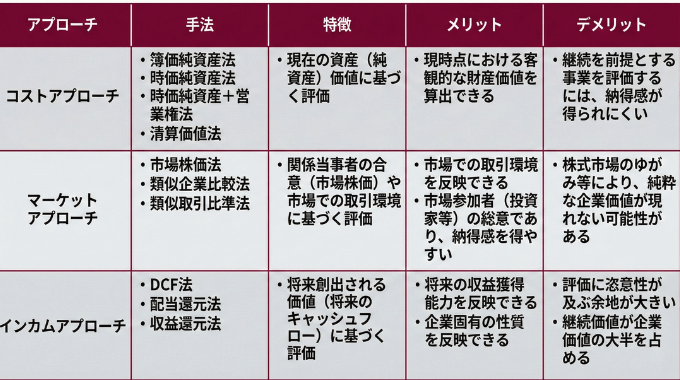

算出方法には、資産・負債を基準とするコストアプローチ、市場データを活用するマーケットアプローチ、将来収益を重視するインカムアプローチの3つがあります。

| アプローチ名 | 基準 | 主な手法 | 適用場面 |

|---|---|---|---|

| コストアプローチ | 資産・負債 | 簿価純資産法、時価純資産法、清算価値法 | 中小企業M&A、清算時 |

| マーケットアプローチ | 市場データ | 市場株価法、類似企業比較法、類似取引比準法 | 上場企業、比較可能企業がある場合 |

| インカムアプローチ | 将来収益 | DCF法、配当還元法、収益還元法 | 成長企業、将来性重視の評価 |

本記事は、企業価値評価の目的や算出方法、売り手・買い手それぞれの立場から気をつけるポイントなどを紹介します。

M&Aや事業承継を検討中の方はぜひ参考にしてください。

監修者

代表理事

小野 俊法

経歴

慶應義塾大学 経済学部 卒業

一兆円以上を運用する不動産ファンド運用会社にて1人で約400億円程度の運用を担い独立、海外にてファンドマネジメント・セキュリティプリンティング会社を設立(後に2社売却)。

その後M&Aアドバイザリー業務経験を経てバイアウトファンドであるACAに入社。

その後スピンアウトした会社含めファンドでの中小企業投資及び個人の中小企業投資延べ16年程度を経てマラトンキャピタルパートナーズ㈱を設立、中小企業の事業承継に係る投資を行っている。

投資の現場経験やM&Aアドバイザー経営者との関わりの中で、プロ経営者を輩出する仕組みの必要性を感じ、当協会設立に至る。

企業価値評価(バリュエーション)とは?

企業価値評価とは「その企業がいくらの価値を持っているのかを金額で示すこと」です。

つまり、会社を売買したり投資を受けたりするときに必要となる重要な基準なのです。

具体的に以下のような要素が算定対象となります。

- 現金・預金、売掛金、在庫、不動産、設備などの有形資産

- 借入金、未払金、退職給付債務などの負債

- 事業から将来生み出されるキャッシュフロー(収益力)

- ブランド力、技術力、ノウハウ、特許、商標などの無形資産

- 顧客基盤、取引先との関係性、継続的な契約などの事業基盤

- 経営陣や従業員のスキル・経験といった人的資産

- 市場環境、業界動向、競争優位性などの外部環境・将来性

- 成長戦略や新規事業の可能性などの中長期的な成長余地

特にM&Aでは、「今いくら資産を持っているか」よりも、「今後どれだけ利益を生み出せるか」が重視されるケースが少なくありません。

適切な評価方法を理解することで、M&Aや投資の場面において、より納得感のある意思決定が可能になります。

企業価値・事業価値・株式価値の違い

企業価値・事業価値・株式価値は混同されがちですが、評価の対象と目的が異なります。

| 項目 | 内容 | 主な評価シーン |

|---|---|---|

| 事業価値 | 本業が生み出す価値のみを評価 | 事業売却 収益力分析 |

| 企業価値 | 事業価値+余剰資産を含めた価値 | M&A 企業全体評価 |

| 株式価値 | 企業価値から有利子負債を差し引いた株主の価値 | 株式譲渡 株価算定 |

例えば、M&Aではまず事業価値を算定し、その後に現預金や借入金を調整して企業価値や株式価値を求めます。

バリュエーションで悩んだ場合は、「事業を見るのか」「会社全体を見るのか」「株主の立場で見るのか」を意識することが大切です。

企業価値評価の目的と必要性

企業価値評価は合理的な意思決定や適正な取引を行う際に不可欠です。

企業価値評価を行うことで、会社や事業の「本当の価値」が客観的に分かるからです。

例えばM&A(合併・買収)や事業承継、新規事業への投資決定時に、その企業がどれくらい価値があるのか分からずに話を進めると、結果として大きな損失や不利益を被るリスクがあります。

企業価値評価は、リスクを未然に防いだり、交渉を有利に進めたり、自社の現状認識や今後の成長戦略を考える基準にもなります。

また、新規事業を始める時も、将来得られる利益などを基に事業価値を評価することで、投資判断の妥当性を裏付ける役割を果たします。

企業価値評価の重要性(売り手側)

売り手にとって企業価値評価は、「適正な売却価格」を把握し、買い手との交渉を有利に進めるための指針になります。

客観的な数値の裏付けがないと、買い手から提示された金額が妥当かどうか判断できません。

また、自身の希望価格が相場とかけ離れていると、交渉が決裂したり、逆に安く買い叩かれたりするリスクが生じてしまいます。

例えば、長年の努力で築いたブランド力や独自のノウハウを数値化せずに交渉に臨んだとします。

この場合、買い手は財務諸表上の数字だけで判断しようとするため、本来もっと高く売れるはずの価値を見逃されてしまう可能性が高まります。

企業価値評価の重要性(買い手側)

買い手にとって企業価値評価は、「割高な購入(高値掴み)を防ぎ、投資に見合う利益を得られるか判断する」ために必要なプロセスです。

客観的な評価を行わずに買収を決めると、相手の希望価格を鵜呑みにしてしまい、結果として実態以上の対価を支払うリスクが高まるからです。

支払った金額を将来の収益で回収できるか確信が持てないままでは、健全な経営判断は下せません。

例えば、売上規模が魅力的な企業であっても、詳細な評価によって将来の成長性が低いと判明する場合があります。

もし評価を怠り、提示された高額な条件で買収してしまえば、投資資金を何年経っても回収できず、自社の資金繰りを圧迫する結果を招いてしまいます。

企業価値評価の算出方法【計算式付き】

企業価値評価の算出方法には、目的や企業の状況に応じて選ばれる複数のアプローチがあります。

代表的な方法は、インカムアプローチ・マーケットアプローチ・コストアプローチの3つです。

以下では、それぞれの算出方法と計算式について解説していきます。

インカムアプローチ

インカムアプローチは、企業が将来どれだけ利益やキャッシュフローを生み出せるかに着目して、企業価値を評価する考え方です。

評価対象となる企業から、将来期待される利益や、キャッシュ・フローに基づき、価値を評価する方法である。将来の収益力を企業価値に反映させやすく、また、評価企業の独自の収益性などを基に、価値を測定できる。

引用:インカムアプローチ|グロービス経営大学院

将来性や事業リスクを反映できるため、「今後の稼ぐ力」を重視した評価を行いたい場面で用いられます。

代表的な算定方法には、DCF法・配当還元法・収益還元法があり、企業の状況に応じて使い分けられます。

DCF法

DCF法は、将来生み出すキャッシュフローを現在価値に割り引いて企業価値を算出する、インカムアプローチの代表的な方法です。

利益の規模だけでなく、将来性や事業リスクまで反映できるため、「今後どれだけ稼げる会社なのか」で評価したい場合に適しています。

DCF法では、将来キャッシュフロー(FCF)を割引率で現在価値に換算します。

計算式は「企業価値=将来FCF÷(1+割引率)^年数」の合計です。

割引率にはWACCが用いられ、事業リスクが高いほど価値は低く算出されます。

配当還元法

配当還元法はインカムアプローチの中でも、少数株式の評価で悩む方に向いた算出方法です。

具体的には、直近の配当実績を用いて企業価値を計算します。

株式価額=1株当たりの年間配当金 ÷ 還元率(一般に10%)

たとえば、年間配当が50円の場合、50円÷0.1=500円が評価額の目安になります。

中小企業で3~5%程度の株式を保有しているケースでは、実務でも用いられる場面が多いです。

収益還元法

収益還元法とは、将来にわたって得られると見込まれる利益を基準に企業価値を算出する、インカムアプローチの代表的な方法です。

企業価値は「どれだけ安定して利益を生み出せるか」によって左右されるため、過去実績や事業計画から算出した平均利益を用いて評価する収益還元法は、考え方が直感的で理解しやすいからです。

収益還元法の基本的な計算式は、以下です。

企業価値 = 予想平均利益 ÷ 還元利回り

予想平均利益が1,000万円、還元利回りが10%の場合、企業価値は1億円と算出されます。

収益が安定している中小企業では、DCF法よりも簡易的に評価できる点が特徴です。

マーケットアプローチ

マーケットアプローチは、市場で形成された価格や取引実績を基に企業価値を算出する評価手法です。

市場株価法・類似企業比較法・類似取引比準法といった方法があり、いずれも客観性の高さが特徴です。

マーケットアプローチは、非公開企業にも適用でき、かつ、市場で取引される価額を基準としているため客観性に優れるメリットがある。一方で、類似の上場企業がない、取引相場情報が入手できない、あるいは類似企業と比較対象企業の成長ステージが異なるなど、類似企業の選定や情報の入手が難しいケースがあるデメリットがある。

引用:マーケットアプローチ|グロービス経営大学院

以下では、それぞれの手法の考え方と算出イメージを分かりやすく解説します。

市場株価法

市場株価法は、上場企業の株価を基に企業価値を算出できる、客観性の高いマーケットアプローチです。

株価には企業の収益力や成長性、将来への期待などが織り込まれており、一定期間の平均株価を用いることで一時的な変動の影響を抑えられます。そのため、主観を入れにくい点が特徴です。

計算式は、以下です。

「企業価値=株価(一定期間平均)×発行済株式数」

例えば、3か月平均株価が1,000円、発行済株式数が100万株の場合、企業価値は10億円になります。

実務では3か月や6か月平均を使うケースが一般的です。

類似企業比較法

類似企業比較法は、マーケットアプローチの中でも比較的分かりやすく、計算式で企業価値を把握できる評価手法です。

同じ業界やビジネスモデルを持つ上場企業の市場評価を基準にするため、理論だけでなく実際の市場感覚を反映した企業価値を算出しやすいからです。

類似企業の倍率が6倍で、評価対象企業のEBITDAが5億円であれば、企業価値は約30億円と算出できます。

類似取引比準法

類似取引比準法は、同業界で行われた過去のM&A取引を基準に企業価値を算出する、マーケットアプローチの代表的な方法です。

市場で実際に成立した取引価格を基にするため、理論だけでなく実態に即した企業価値を把握しやすいのが特徴です。

例えば、同業界のM&AでEBITDA倍率が5倍と確認でき、自社のEBITDAが1億円の場合、企業価値は5億円と算出します。

ただし日本では取引データが限定的なため、慎重な比較が求められます。

コストアプローチ

コストアプローチとは、企業が現在保有している資産と負債を基準に企業価値を算出する評価方法です。

帳簿上や時価の数値を用いるため、理論がシンプルで初心者にも理解しやすい特徴があります。

対象企業の貸借対照表の純資産に着目して、企業価値を評価することである。帳簿上の純資産をベースとしているため、客観性に優れている。しかし、一時点の純資産に基づいた価値評価となるため、のれんなどが適正に計上されていない場合、将来の収益能力の反映や、市場での取引環境の反映も難しい。また、特許といった技術資産が持つ収益力の反映がなされないというデメリットもある。

引用:コストアプローチ|グロービス経営大学院

以下では、代表的なコストアプローチの手法について、それぞれの考え方と特徴を解説します。

簿価純資産法

簿価純資産法はコストアプローチの中でも最も計算が簡単な企業価値評価の方法です。

企業が保有する資産と負債を帳簿上の数値でそのまま差し引くだけで算出できます。

具体的には、貸借対照表に記載された総資産から負債総額を差し引き、その残りを企業価値とします。

計算式は「簿価純資産=資産合計-負債合計」です。

ただし、帳簿価額を用いるため、不動産や有価証券などの時価が反映されず、実際の価値と乖離する点には注意が必要です。

時価純資産法

時価純資産法は、企業が持つ資産と負債を時価で評価し、企業価値をシンプルに算出できる方法です。

帳簿上の数字ではなく、市場価値を反映した金額を用いるため、企業の実態に近い価値を把握しやすくなります。

計算式は「時価純資産=時価資産合計−時価負債合計」です。

このように数字を当てはめるだけで算出できます。

ただし、ブランド力などの無形価値は反映されません。その特性を理解したうえで、企業価値評価として活用することが重要です。

時価純資産+営業権法

時価純資産+営業権法は、コストアプローチの中でも「将来の収益力」を加味できる、初心者にも理解しやすい企業価値評価手法です。

資産と負債を時価で評価した純資産に、利益の継続性やブランド力といった営業権を上乗せするため、帳簿上では見えない価値まで反映できます。

年買法では、企業価値=時価純資産+(年間利益×年数)という計算式を用います。

清算価値法

清算価値法は「会社を清算した場合にいくら残るか」を基準に企業価値を算出する方法です。

コストアプローチの中でも、廃業や倒産を前提とした評価で用いられます。

保有する資産を売却した金額から負債を差し引くため、将来の収益予測が不要で、計算が比較的分かりやすいからです。

清算価値は「清算価値=資産の時価合計-負債総額」という計算式で算出します。

会社の本当の実力を測る「正常利益」算出の重要性

会社の真の実力を判断するためには、損益計算書に記載された利益をそのまま信じるのではなく、正常利益を算出することが重要です。

通常の損益計算書では、企業の本来の稼ぐ力が正確に把握できません。

特に中小企業の場合、節税目的の役員生命保険料や個人利用の社用車費用、過大な役員報酬など、本来の事業とは関係のない費用が含まれていることが多いからです。

また、退職金の支払いや設備の売却益のような一時的な損益も、企業の持続的な収益力とは無関係です。

例えば、同じ営業利益を上げているA社とB社があったとします。

A社は積極的な設備投資により安い原料を使用でき、B社は設備投資より広告宣伝に注力している場合、損益計算書上は同じでも実質的な収益力はA社の方が高いと言えます。

また、未払い賃金の係争中である会社は、一見高収益に見えても、将来的な支払いリスクを考慮すると正常利益は大幅に下がる可能性があります。

正常利益の算出は財務リスクの把握と企業価値の正確な評価につながります。

一時的な要因に惑わされず、会社の持続可能な収益力を見極めるために、正常利益の概念を理解し活用することが重要です。

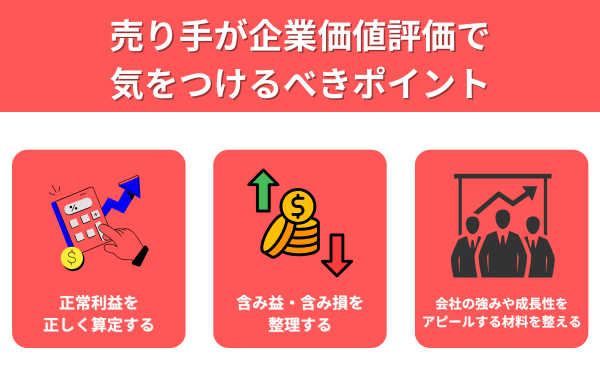

売り手が企業価値評価で気をつけるべきポイント

以下では、企業価値評価において売り手が特に注意すべきポイントを3つご紹介します。

- 正常利益を正しく算定する

- 含み益・含み損を整理する

- 会社の強みや成長性をアピールする材料を整える

それぞれの項目をしっかり理解し、買い手との交渉で不利にならないようにしてください。

正常利益を正しく算定する

売り手にとって正常利益を正しく算定することは、企業価値評価で最大限の評価を得るために重要です。

M&Aや企業価値評価では、一時的な収益や特別損益を調整し、「本来稼ぐ力」を明確に示す必要があります。

曖昧だと買い手からリスクが高いと判断され、期待した評価が得られなくなります。

例えば、臨時の設備売却益や特別損失が計上されていた場合、それらを除外した上で利益を算出します。

また、過剰な役員報酬や福利厚生費、節税目的の支出なども業界水準で再計算し、より実態に近い利益へと調整します。

そうすることで、買い手にとって納得感のある評価資料となり、交渉も有利に進みます。

含み益・含み損を整理する

企業価値評価では資産や負債の「時価(現在の市場価値)」を元に評価するため、含み益・含み損は実際に実現していない利益や損失であっても財務諸表に反映され、企業の実態評価や交渉材料として大きな影響を与えます。

上記の整理が不十分だと、財務内容を過大・過小評価したり、信頼を損なう恐れがあります。

例えば100円で購入した株式が現在80円になっていれば、20円の含み損が発生し、売却するまで損失は確定しませんが、時価で評価するとその含み損も財務諸表に反映されます。

逆に、120円に値上がりしていれば20円の含み益が発生します。

これらを正確に把握できていないと、「利益が出ている」と思っていたのに急にマイナスが現れる、あるいは交渉時に買い手から「その損益整理は済んでいるか?」と指摘されるリスクがあります。

売り手は含み益・含み損の整理を怠らないことで、企業価値評価の透明性を高め、トラブルや誤解を防ぐことが重要です。

会社の強みや成長性をアピールする材料を整える

企業の強みや成長性を具体的に示すことが、より高い評価額を引き出すポイントです。

企業価値は財務データだけで決まるのではなく、今後の伸びしろや独自性のアピールによって買い手の期待値が変わるからです。

たとえば、IT活用で業務効率化を図っている会社や、新規事業への積極投資・研究開発を行い、増収率や増益率が右肩上がりである企業は、買い手にとって魅力的です。

また、損益計算書や貸借対照表を整理し、停滞している資産や負債がないように事前準備を行うことも、一目で分かりやすい強みとなります。

企業価値評価で高い評価を得るには、会社の将来性や独自の強みを数値等で分かりやすく伝えられるように準備することが大切です。

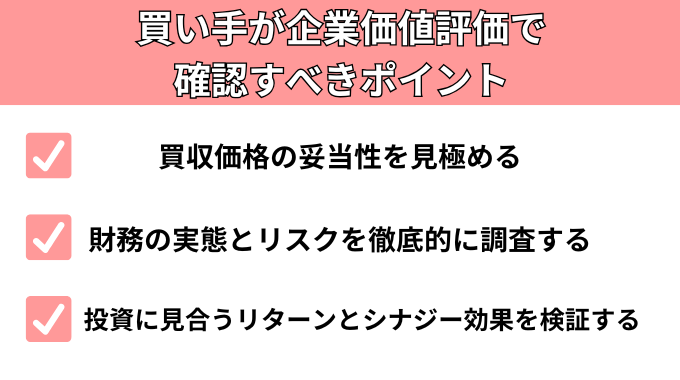

買い手が企業価値評価で確認すべきポイント

買い手が企業価値評価で確認すべきポイントは、以下の3つです。

- 買収価格の妥当性を見極める

- 財務の実態とリスクを徹底的に調査する

- 投資に見合うリターンとシナジー効果を検証する

それぞれのポイントについて解説していきます。

買収価格の妥当性を見極める

企業価値評価は数字だけでなく、業界の相場や成長性、将来のリスクなど多角的な観点から見る必要があります。

高すぎれば投資回収ができず損失リスクが増し、安すぎれば他社に競り負ける可能性があります。

「インカムアプローチ(DCF法など)」では将来キャッシュフローを予測し現在価値に割り引きます。

ほかにも「マーケットアプローチ(類似企業との比較)」や「コストアプローチ(資産価値重視)」を使い、相場感や目的に応じて組み合わせるのが一般的です。

例えば、IT企業なら、急な技術革新リスクや主要人材の流出リスクも必ず評価材料に加えます。

財務諸表だけでなく負債や潜在リスクもチェックし、想定外の債務にも注意するようにしてください。

財務の実態とリスクを徹底的に調査する

買収で後悔しないためには、財務の実態とリスクを徹底的に調査することが重要です。

表面上の決算書の数字だけでは本当の企業の健康状態やリスクを把握できません。

不正会計や簿外債務、将来的な税務リスクなど、決算書に現れない問題が隠れている場合が多いからです。

譲渡企業が提示する財務データの裏付けを取るため、財務デューデリジェンス(FDD)を行います。

土地や資産の評価額が適正かを調べたり、想定外の簿外債務や偶発債務(将来発生しうる未認識の負債)がないかを確認します。

また、粉飾決算が行われていないか、不自然な売上計上や原価調整がないかをチェックし、正常な収益力を算定します。

税務リスクの確認や、過去数年分の財務諸表をもとに、将来のキャッシュフロー予測も重要な作業です。

このように、表面的な財務データだけで判断せず、徹底した調査を通じて企業価値の裏付けとリスク把握を行うことが大切です。

投資に見合うリターンとシナジー効果を検証する

投資に対して見合うリターンとシナジー効果を判断するには、「どのくらい利益・成長が見込めるか」「どれだけコストや時間を削減できるか」の2点が重要です。

将来キャッシュフローや具体的なシナジー効果(コスト削減・売上増加など)を正しく予測することが、投資回収の確実性に直結します。

| ポイント | 詳細 | 具体例 |

|---|---|---|

| 売上増加の見込み | 両社の顧客基盤や商品の相互活用 | 新市場参入・クロスセル |

| コスト削減 | 管理部門・生産設備の統合 | 重複業務・部門の整理 |

| 技術/ノウハウ強化 | 研究開発の共有、人的資源の補完 | 新製品開発・効率化 |

| 財務 | 資金調達力・キャッシュフローの改善 | 余剰資金活用・資金調達力向上 |

買い手は「期待できるリターンやシナジー効果が数値でしっかり説明されているか」を企業価値評価で確認する必要があります。

根拠に基づいた事業計画・相乗効果の可能性を冷静に見極めることが重要です。

企業価値評価を行うタイミング

企業価値評価を行うタイミングは、主に経営の大きな意思決定やM&Aを考える際に訪れます。

企業価値の評価は、譲渡や買収の判断材料となります。

客観的な価値を知ることで、適切な価格交渉や事業計画が可能になるからです。

| タイミング | 内容 |

|---|---|

| M&Aの検討時 | 事業売却や買収の可否を判断するための基準 |

| 事業承継の手続き前 | 次世代への引き継ぎで適正な評価額を知るため |

| 大型資金調達や上場準備 | 投資家や株主への説明や交渉材料とするため |

| 経営方針の見直し時 | 現状分析や成長戦略の検討に役立てるため |

このように、企業価値評価は重要な経営判断やM&Aの大きな分岐点で実施することが大切です。

迷った時は、上記のタイミングを参考に検討しましょう。

企業価値評価に関するよくある質問

企業価値評価に関するよくある質問に回答します。

- 企業価値評価ガイドラインとは何ですか?

- 公認会計士に企業価値評価を依頼する際の費用の目安はどのくらいですか?

- 企業価値の指標であるEBITDAとは?

- 企業価値評価を学ぶならマッキンゼーの本がおすすめですか?

- 企業価値評価に関する資格はありますか?

企業価値評価ガイドラインとは何ですか?

「企業価値評価ガイドライン」とは、公認会計士が会社の価値を算出する際に守るべき「共通のルール」のことです。

公平なルールがあることで、買い手も売り手も納得できる妥当な金額を導き出せるようになります。

具体的には、将来の利益を予測する手法や、似た企業の株価を参考にする方法などの手順が詳しく定められています。

例えば、企業の買収や相続といった重要な場面でこのガイドラインが使われることで、計算ミスや不当な評価を防げます。

参考:企業価値評価ガイドライン

公認会計士に企業価値評価を依頼する際の費用の目安はどのくらいですか?

企業価値の指標であるEBITDAとは?

EBITDAとは、一言で言えば「その企業が本業で稼ぎ出す現金」を表す指標のことです。

企業価値を評価する際によく使われますが、日本語では「利払い前・税引き前・減価償却前利益」と呼ばれます。

例えば、多額の設備投資をしたばかりの会社は、会計上の利益が一時的に少なくなってしまいます。

しかし、EBITDAを使えば設備投資の影響を受ける前の「現金を稼ぐ力」を評価できるため、成長企業の価値を見落とす事態を防げます。

企業価値評価を学ぶならマッキンゼーの本がおすすめですか?

企業価値評価を本格的に学びたいのであれば、マッキンゼーの著書はおすすめです。

世界中の実務家がバイブルとして活用しており、ファイナンスの理論から実践手法まで体系的にまとめられています。

最近では、より読みやすく構成された最新の第7版も登場しており、自分のレベルに合わせて選ぶことができます。

企業価値評価に関する資格はありますか?

国際資格の「CVA(公認企業価値評価アナリスト)」が代表的です。

また、2026年度には中小企業庁による「中小企業M&Aアドバイザー資格」の創設も予定されており、大きな注目を集めています。

公認会計士や証券アナリストといった資格も、この分野では強力な武器になります。

後継者問題・事業承継は日本プロ経営者協会にご相談ください

企業価値評価は、M&Aや事業承継において適正な取引を行うために欠かせない重要な指標です。

しかし「会社をいくらで評価すべきか」「どの承継方法が最適か」といった判断は、経営者ご自身だけで解決するのは容易ではありません。

日本プロ経営者協会は、国内最大級のプロ経営者ネットワークを活かし、中小企業からクリニック・医院まで幅広い分野で事業承継・経営統合を支援してきた実績を持つ専門組織です。

資産・負債の整理、将来キャッシュフローを踏まえた評価、そして承継後の経営戦略立案に至るまで、一貫したサポートをご提供いたします。

後継者問題や承継準備に不安をお持ちの経営者様は、ぜひお気軽に当協会へご相談ください。

| 日本プロ経営者協会の概要 | |

|---|---|

| 名称 | 一般社団法人日本プロ経営者協会 |

| 設立日 | 2019年7月 |

| 活動内容 | プロ経営者によるセミナーの開催 企業への経営者の紹介 経営者に関する調査・研究 書籍の出版 |

| 代表理事 | 小野 俊法 堀江 大介 |

| 所在地 | 東京都千代田区丸の内1-6-2 新丸の内センタービルディング21階 |

| URL | https://www.proceo.jp/ |

まとめ

企業価値評価とは、企業が持つ本来の価値を数値で示す手法であり、M&A・資金調達・事業承継・経営戦略の判断に欠かせない基準です。

評価方法には、「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」があり、それぞれ特徴や適用場面が異なります。

また、企業の真の力を示す「正常利益」の算出や、含み益・含み損の整理、将来性のアピールなども重要です。

売り手は信頼性・透明性・強みの提示で高評価を狙い、買い手はリスク調査やリターン検証で投資判断を行う必要があります。

M&Aや資金調達を控えている経営者の方は、財務の整理と将来性のアピール材料を準備し、専門家のサポートも活用して、交渉を有利に進める準備を整えましょう。